分红险的红利来源于利差、死差、费差、其他差等所产生的可分配盈余,其中利差带来的红利一般占最大比重。因为,如果一款产品利差带来不了正向收益,指望死差、费差产生盈余,那么精算出来的产品数据也会很难看。目前分红险计划书的红利也是按(4.5%-预定利率)带来的利差*70%的演示的。

简单复习一下“利差”,是指实际投资率收益高于预定利率所产生的利润。我们选到的分红险未来分红能否达到演示的数据,很大程度是由长期年化投资收益率能不能达到4.5%决定,持续超过4.5%则很有希望超额分红,持续低于4.5%则长期分红想要达到演示标准就需要其他差来填补,分红长期稳定性很难保持。

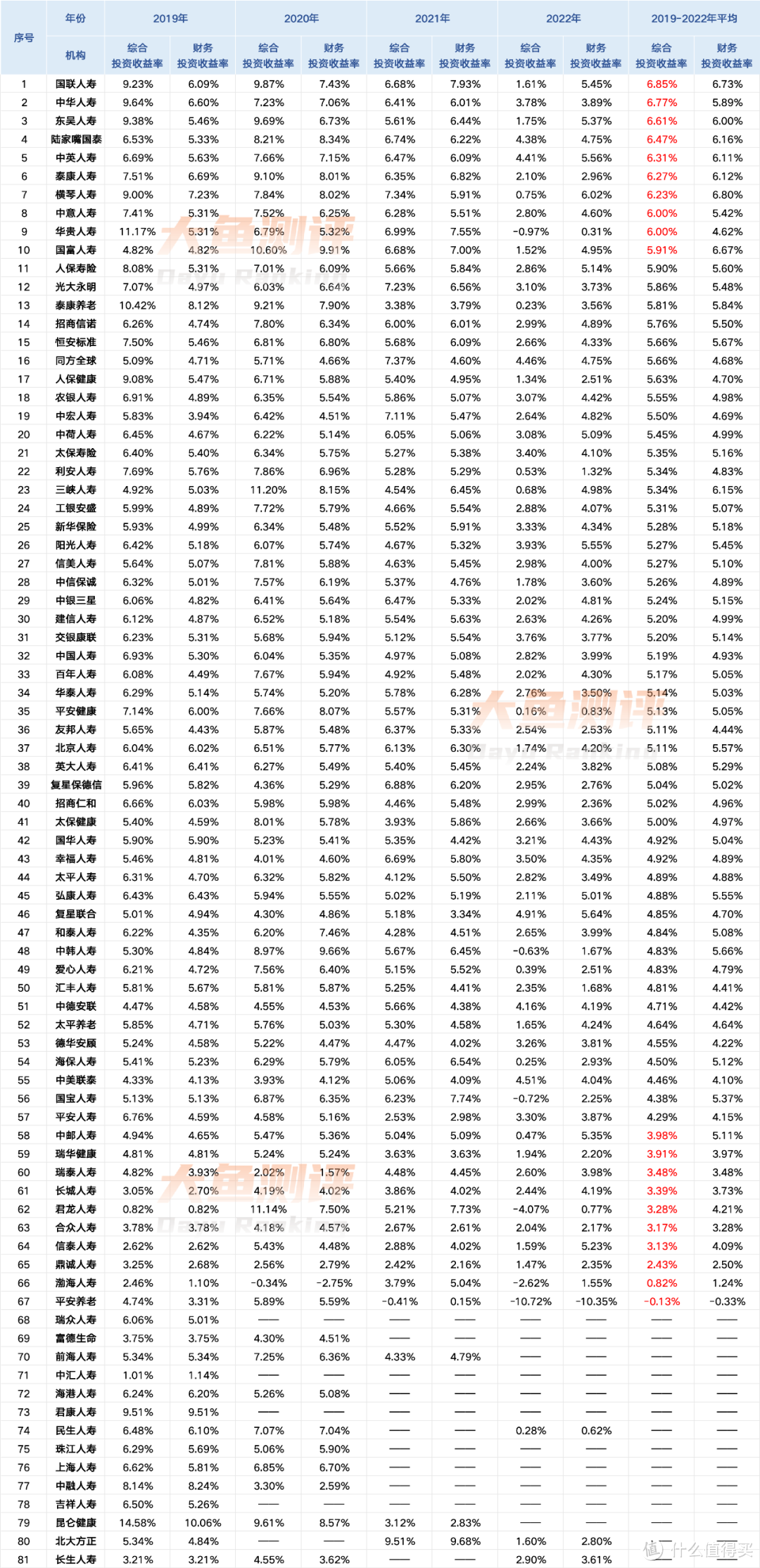

因此,在选择分红型产品时,一家保险公司的长期投资收益率就成了必考察的项目,也是消费者最直观能参考的数据。本篇我们按这个选择思路先来盘点:投资收益率前10的保险公司,分红型增额寿有什么好的选择。

图片

图片这里采用2019-2022年平均年化综合投资收益率,感兴趣的朋友可以扩大或缩小统计范围,根据已有数据目测位次在前10的保险公司差别也不算大。另外,分红型产品会设立单独的分红账户单独计算投资收益率,但鉴于数据难以全面统计,我们还是采用整体的投资收益率作为参考。

投资收益率前10的公司,平均年化投资收益率基本在6.0%以上,超过4.5%不少。其中,6家目前没有在售的分红型增额寿产品,4家公司有产品在售,分别是:陆家嘴国泰人寿、中英人寿、横琴人寿、中意人寿。我们每家公司选取利益相对更高的产品,4款分别是:

中意人寿-一生中意

陆家嘴国泰人寿-鸿利鑫享

中英人寿-臻享鸿福

横琴人寿-传世金彩鑫享版

收益对比

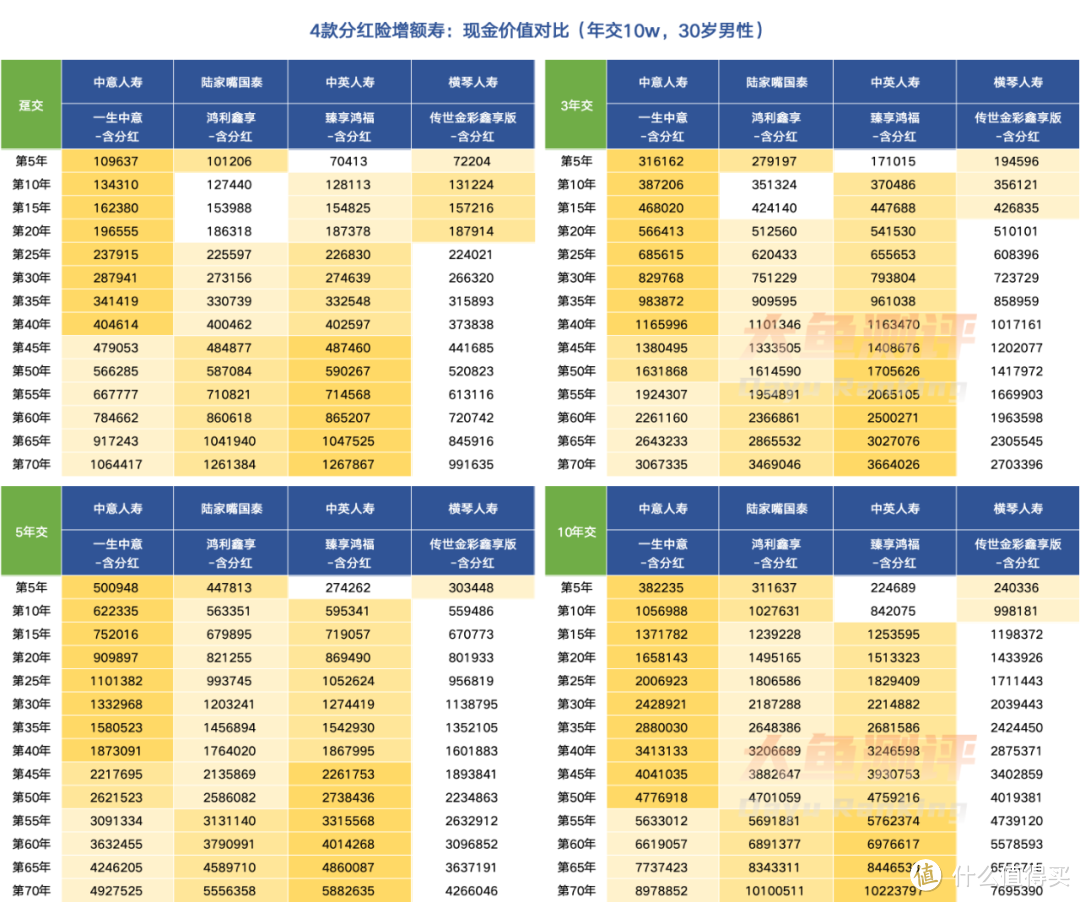

1.预期收益对比(含红利)

以30岁男性,每年10万为例,分别列出趸交、3年交、5年交、10年交的现金价值(注:红利分配规则不同,这里陆家嘴国泰、中英采用购买交清保额的方式,横琴按累积生息2.5%演示-实际目前为3.3%):

图片

图片4款产品,前40-50年预期收益最高的是中意一生中意,超过这个阶段中英臻享鸿福更具优势,陆家嘴国泰鸿利鑫享中规中矩。不同交费期下,稍有差异。

以上是分红实现率100%的情况的数据演示。

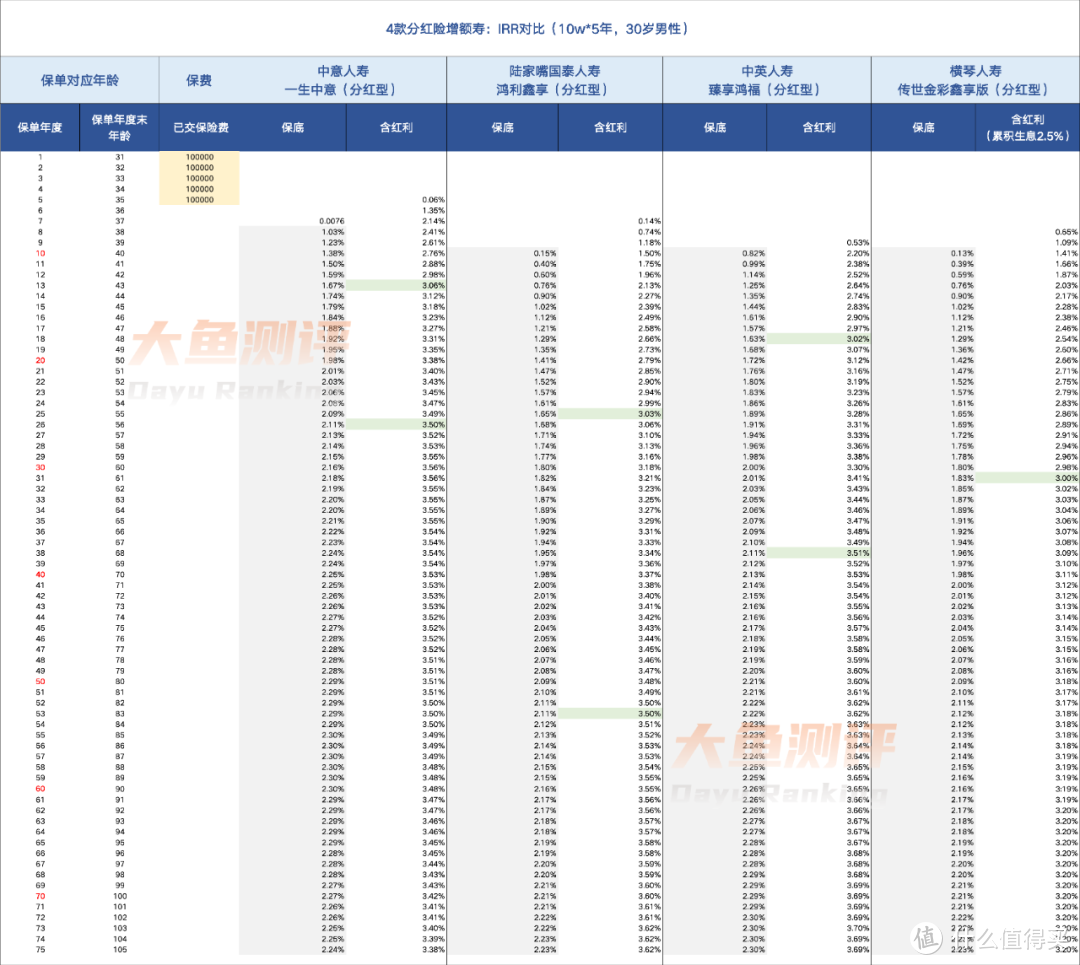

2.内部收益率IRR及保底收益

我们以10w*5年交为例,分别列出保底和含红利的现金价值对应的内部收益率IRR:

图片

图片1)保底收益方面:

一生中意在4款产品中最高,长期保底IRR可以达到2.1-2.3%的水平,很接近保底上限2.5%;鸿利鑫享和传世金彩鑫享版差距不大,短期的保底收益都不高,中英臻享鸿福居中。

2)预期+红利IRR对比:

一生中意:内部收益率IRR可以在第13年,相对较短的时间达到3.0%以上,26年达到3.5%,此后大部分时间保持在3.5%左右,只在特别长的时间稍有下滑;

鸿利鑫享:IRR超过3.0%的时间为25年,超过3.5%的时间为53年,数据相对保守;

臻享鸿福:IRR超过3.0%的时间为18年,超过3.5%的时间为38年,数据相对均衡,并且后期发力,能超过3.6%的水平。

传世金彩鑫享版:IRR超过3.0%的时间为31年,演示数据暂时不能超过3.5%。

在分红实现率都在100%的情况下,4款产品中一生中意的前期现金价值和收益率更高,中英臻享鸿福其次,并且后期利益最高。需要说明的是,横琴目前的累积生息账户利率为3.3%,而我们采用2.5%偏向更加保守的数据进行演示,实际数据可能会有一些误差。

灵活性怎么样?

作为家庭保底资产的增额寿大部分实际功用的发挥通过投保人减保取现来实现。

减保相当于终止保单的一部分利益,终止部分不再继续随被保人年龄增长,在经过现金价值快速增长期之后进行减保操作更有利。所以,资金的灵活性方面我们主要关注现金价值超过保费的时间和减保规则。

1. 回本时间

还是以30岁男性为例,各交费期下保底现金价值和加红利后现金价值的超过保费的时间如下:

图片

图片可以看出,保底和含红利的回本时间都是一生中意更快,保单的灵活性更强,只要不是超短期的资金规划都相对适配,其他3款产品含红利后的回本时间基本和大多数增额寿类似,投保后资金周转的灵活性也相对可控。

2.减保规则

图片

图片4款产品的减保规则:

都以基本保额(或初始保额)为单位计量,减保后投保人领取减掉保额部分对应的现金价值,每个产品有不同的换算公式。如果想便于理解就还是看当年现金价值有多少,以这个为基数。

4款产品都规定每年减保不超过投保时基本保额(或初始保额)的20%,也就是对应原始保单的1/5份,投保人拿回的是对应的1/5的现金价值。

区别在于,一生中意是保底+分红两部分加在一起对应的现金价值20%,而鸿利鑫享、臻享鸿福只约束的保底部分每年不超过20%,没约束红利部分,这使得红利部分相对更加自由,减保的灵活性更高。

这点也是因为鸿利鑫享、臻享鸿福是采用【现金分红】的红利分配形式,所以红利部分可以整体和保单拆分。

同理,传世金彩鑫享版也是【现金分红】的方式,转入累积生息账户的红利,也是可以随时领取、没有比例限制的。

结合以上:

1)保单建议开始使用的时间一生中意更早,因为它回本够快,并且前期收益高;

2)每年提取的限制,鸿利鑫享、臻享鸿福、传世金彩鑫享版更宽松,红利部分不受每年20%限制;

3)万不得已的情况,每个产品都可以整单退保,退回全部现金价值。

分红可靠度

以上对比是基于分红实现率在100%的情况下得到的数据,我们可以结合几个数据看一下分红的可靠程度:

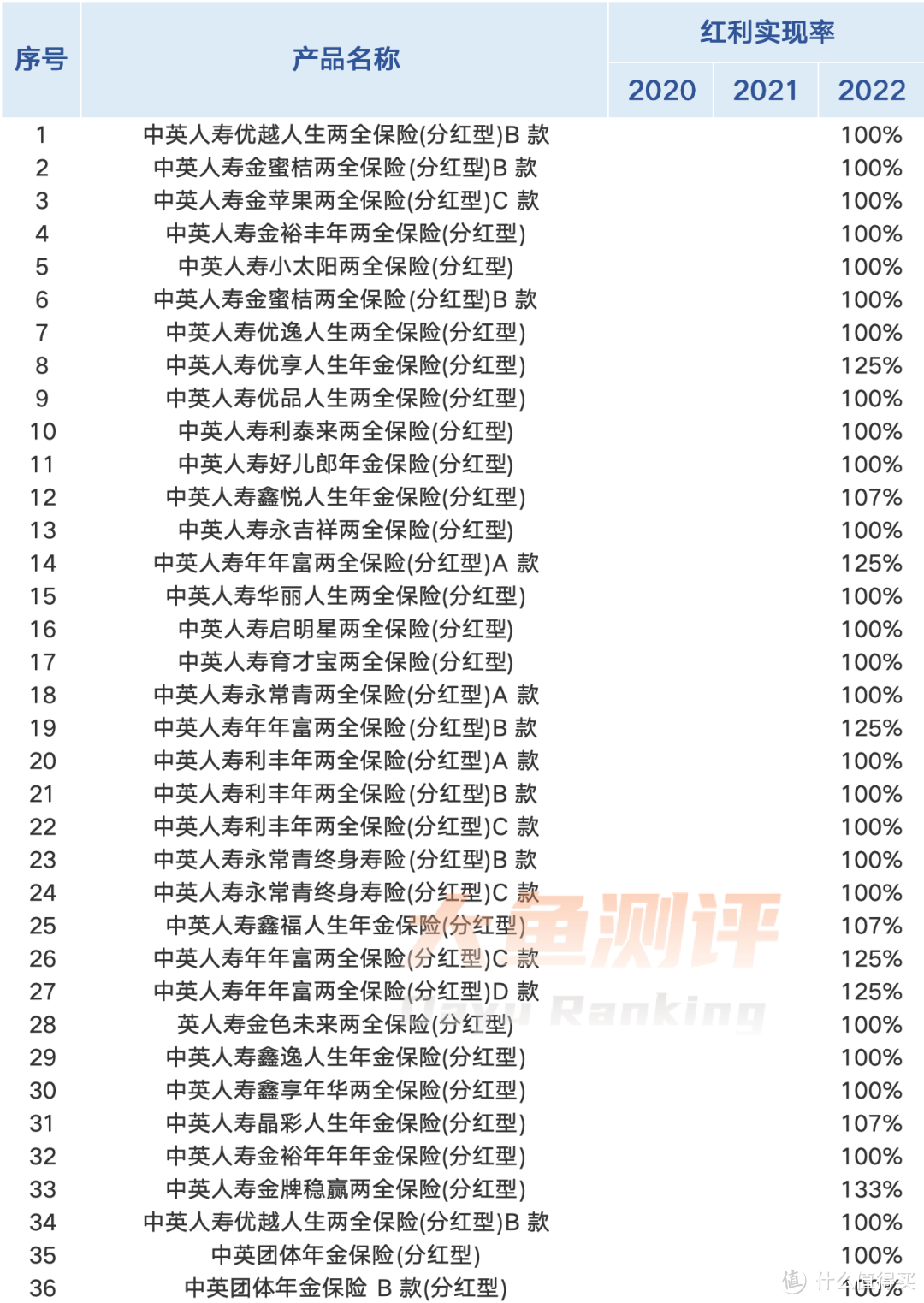

1)分红实现率

4款产品都是去年的新产品,一生中意当年分红实现率为100%,其他3款产品暂未公布分红实现率。

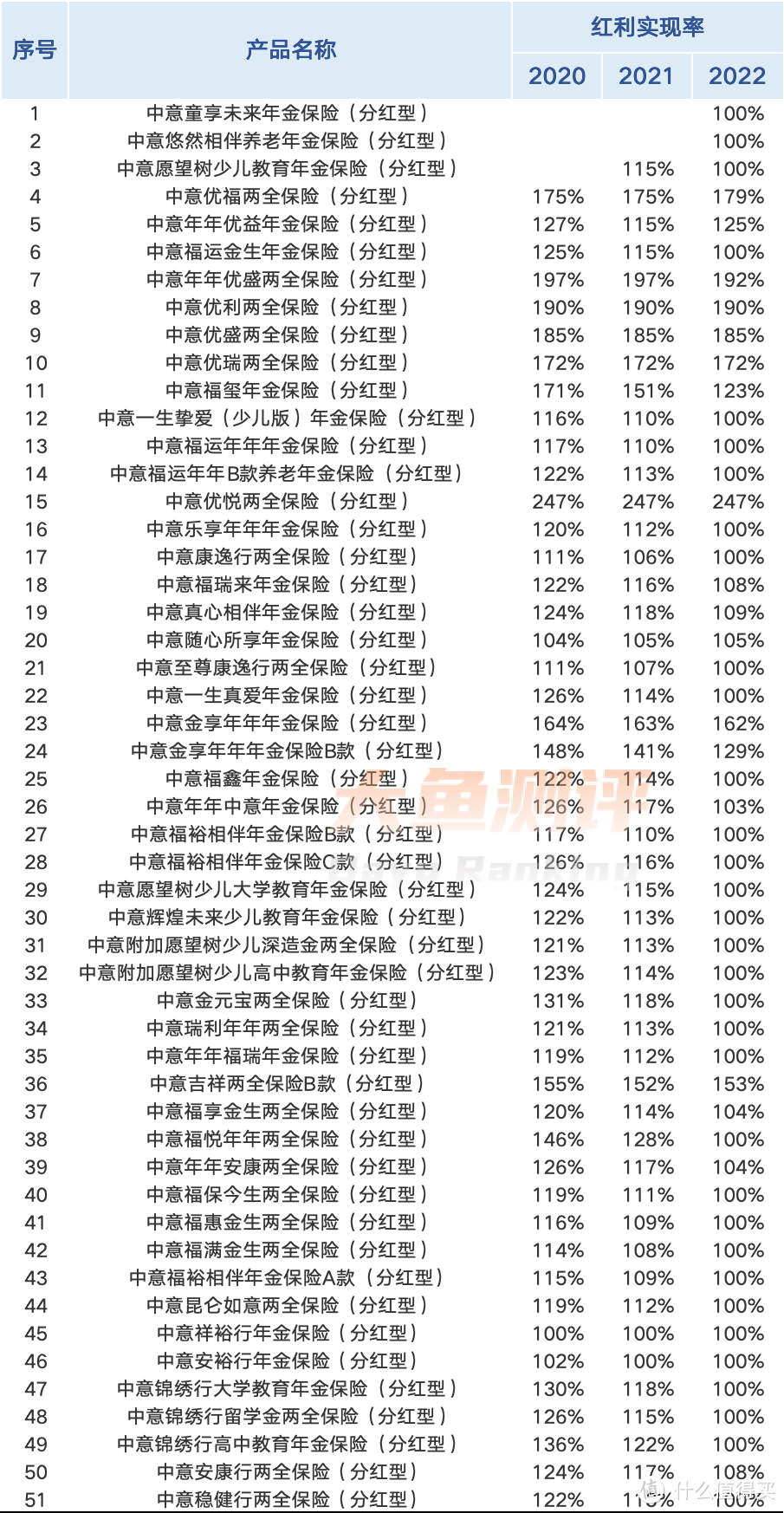

参考4家公司的所有分红型产品的实现率表现也都不错。

图片

图片中英人寿暂时只公布了2022年的分红实现率,所有产品都不低于100%,数据还算不错,不过缺少更早之前的数据,未来会不会公布更多年份的数据值得期待。

图片

图片中意人寿,有数据的51款产品近3年的分红实现率全在100%以上。

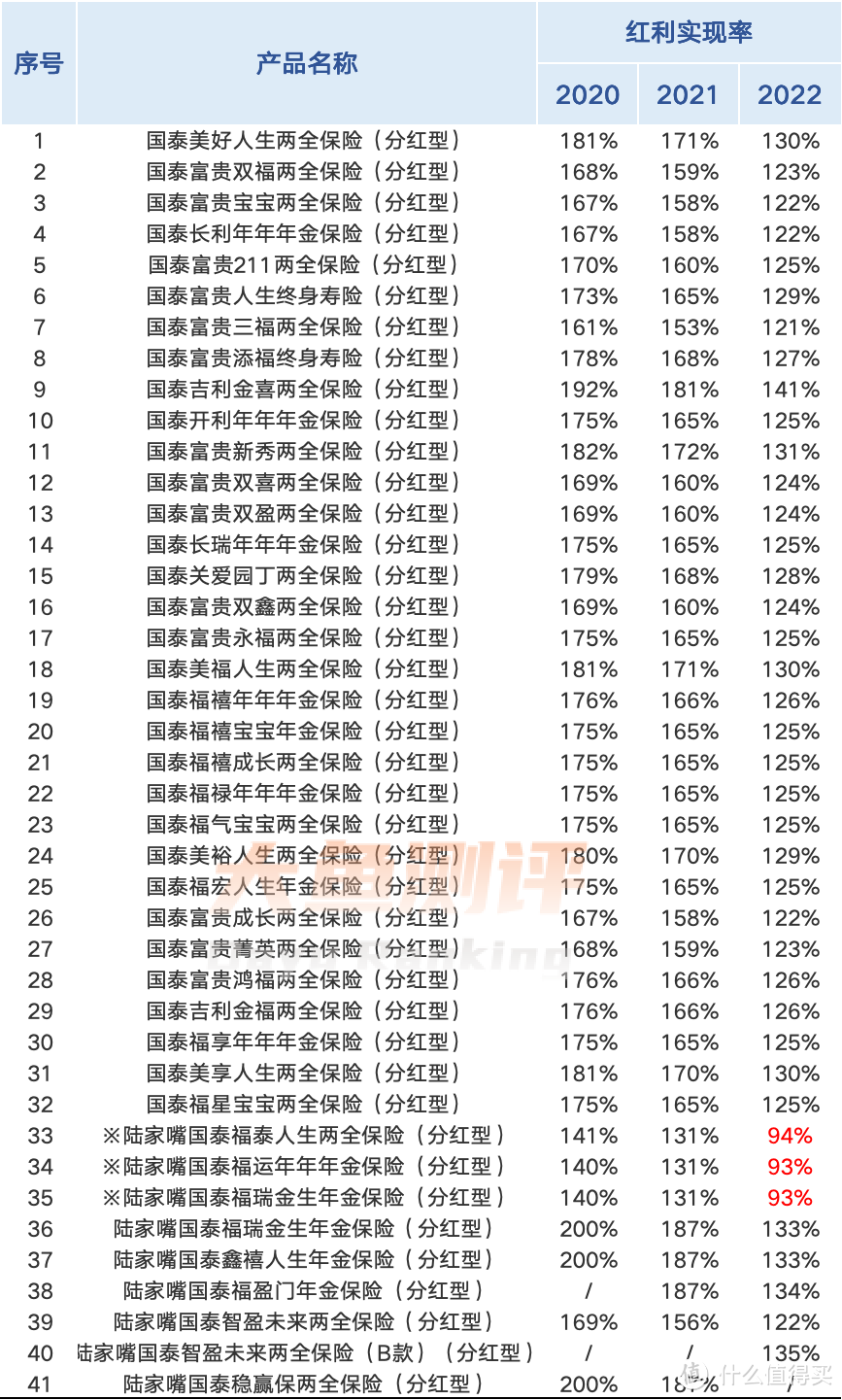

图片

图片陆家嘴国泰的41款产品,除了有3款产品因为官方解释“历史红利演示参数与其他产品存在差异,使得红利实现率水平有较明显不同”而没有达到100%,其他产品近3年的分红实现率都在100%以上,并且都在120%以上。

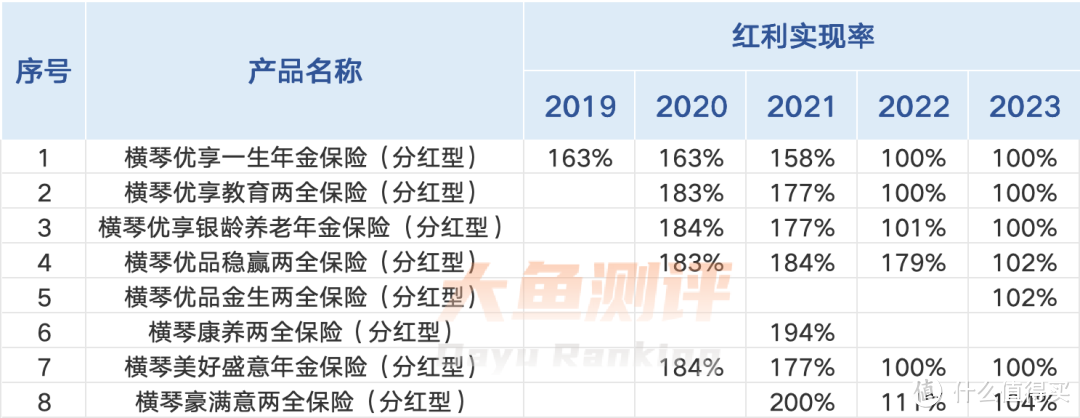

图

图横琴人寿的分红型产品不多,过往5年的分红实现率也都在100%以上。2021年之前的分红实现率较高,有不少超额分红,近两年波动较大。

总体来看,4家公司过去3年的分红实现率表现在水准之上。但增额寿是长期保单,分红也是每年都要考核的指标,长期实现率的稳定也同样重要。我们观察到,投资收益率普遍回撤的2022年,几家公司的分红实现率也都维持到100%以上水平,并且和前几年相比有所下滑,也直观说明了投资收益率对分红实现率的影响是正相关的。

2)偿付能力和风险评级

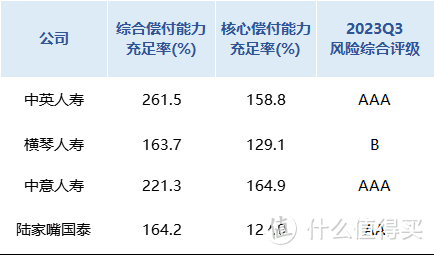

分红实现率的长期稳定取决于经营水平和投资能力。4家公司的偿付能力,风险评级数据如下:

图片

图片风险评级中意人寿和中英人寿都是人身险公司中最新评级在AAA的仅有的6家保司之一。陆家嘴国泰也在AA评级。横琴人寿的评级为B,表现一般。

3)产品红利来源

4款产品的红利来源分别是:

中意人寿-一生中意:全差分红;

陆家嘴国泰人寿-鸿利鑫享:利差、死差,二差分红;

中英人寿-臻享鸿福:利差、死差、费差,三差分红;

横琴人寿-传世金彩鑫享版:利差、死差、费差,三差分红;

从红利来源来看,一生中意因为红利来源多,对利差带来红利波动的平滑机制可能更强,有利于维持分红实现率的稳定;当然其他产品红利来源也不止一项,这方面差距也不大。

图片

图片最后简单做个总结:

如果想要央企背景的保险公司,看重股东实力,同时看重收益相对稳健,前期演示利益高,回本比较快,可以选择中意人寿一生中意。另外中意人寿还可以对接第二投保人、设立信托、增值服务也很不错;

中英臻享鸿福后期利益最高,更适合养老+传承长周期资金需求,减保的灵活性不错,红利部分不受20%限制;

陆家嘴国泰鸿利鑫享属于利益相对居中的产品,减保的灵活性不错,红利部分不受20%限制,另外除了保障本身还有其他的需求,比如指定第二投保人、信托设立等,也可以综合考虑。陆家嘴国泰过往年度超额分红比较常见,假设实现率120%的水平下,和中英数据相当;

横琴传世金彩红利分配方式比较局限,导致最终数据受累积生息账户利率波动影响,产品接受度不高,可能不如接近3.0%预定利率的普通型增额寿产品。

end.

增额寿险咨询,点击下方阅读原文或者扫码。

声明:文章内容为大鱼测评原创,不代表任何其他机构观点。保险配置需根据自身需求、条件谨慎抉择,大鱼测评仅作为参考,不构成任何直接投保建议,仅此说明。