港股本年度“冻资王”诞生!

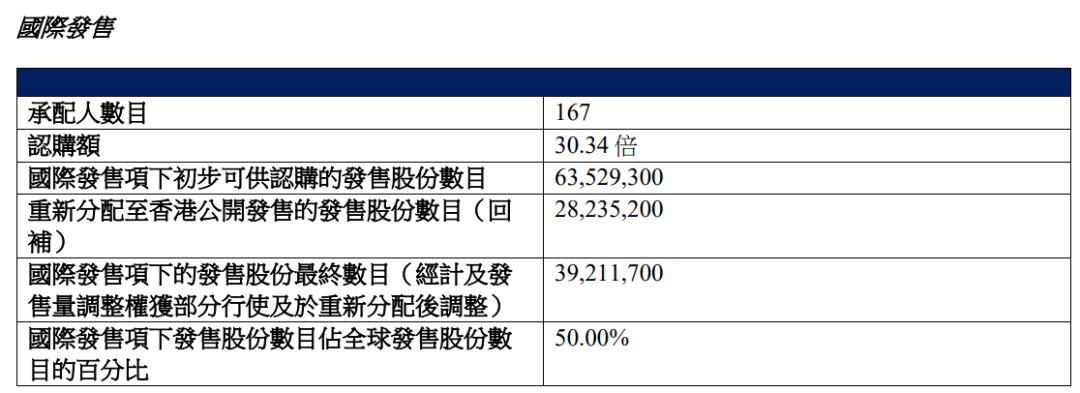

12月9日晚间,毛戈平发布最终发售价及分配结果公告。公告显示,毛戈平本次发售以发售价范围(26.30港元/股至29.80港元/股)的最高价29.80港元/股发售,认购倍数也极为火爆,香港公开发售获得919.18倍的认购,国际发售则是获得30.34倍的认购。

此次发行所得款项总额达到23.37亿港元,而所得款项净额为21.87亿港元。此前据富途牛牛APP新股孖展数据,毛戈平IPO全市场认购总额超1700亿港元,已超越今年10月23日上市的华润饮料(1323.9亿港元),成为今年新股“冻资王”。

在整个认购期,毛戈平通过富途的认购金额高达905亿港元,成为富途打新百亿俱乐部TOP1,超过了彼时的时代天使(453亿港元)、快手(426亿港元)IPO的认购金额。

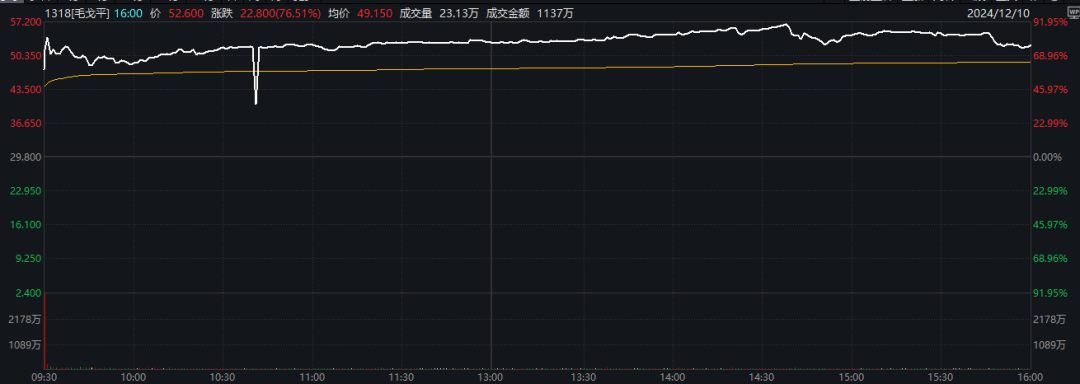

在如此超高认购倍数情况下,12月10日,毛戈平上市首日大幅高开,截至收盘,该股上涨超76%,总市值约250亿港元。

历经8年上市路

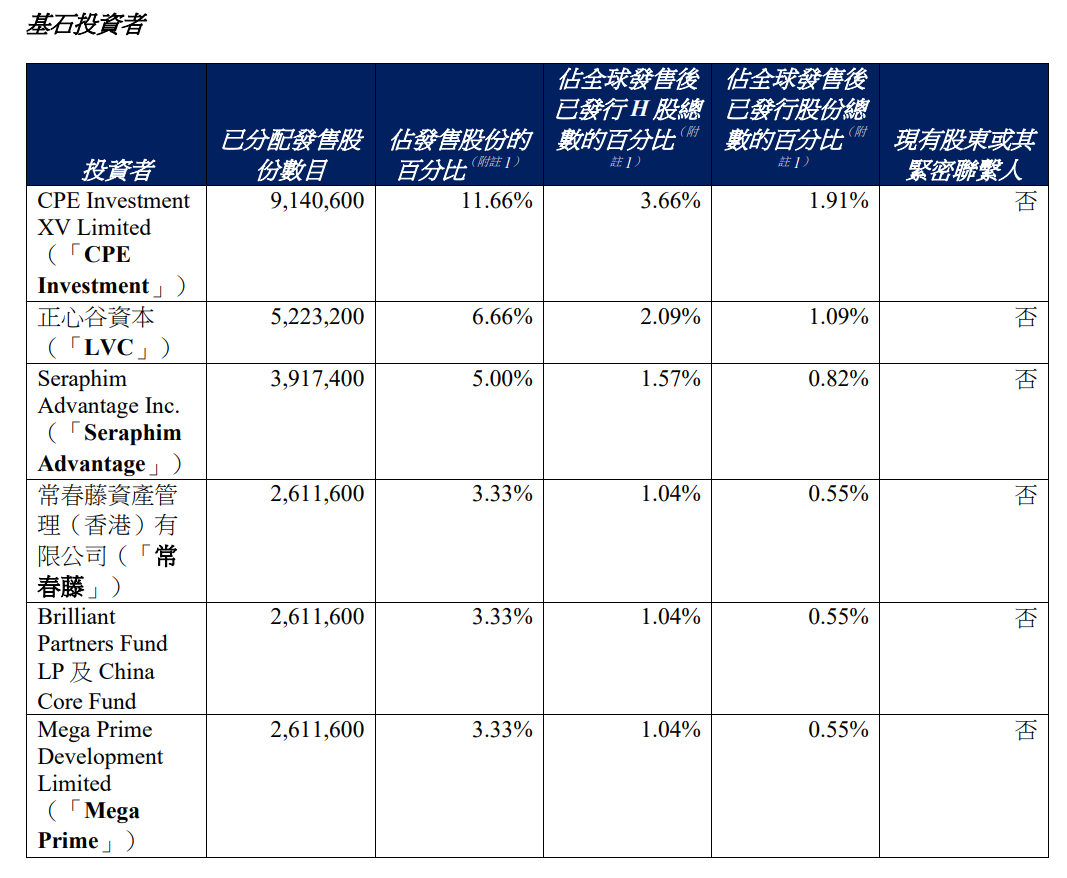

据了解,毛戈平此次上市引入了6大基石投资者,分别为CPE、正心谷资本(LVC)、Seraphim Advantage、常春藤、Brilliant Partners Fund、Mega Prime,认购份额分别占本次发售比例为11.66%、6.66%、5%、3.33%、3.33%、3.33%。

11月20日,国货美妆品牌毛戈平通过港交所聆讯,终于在历经8年后实现了上市梦,成为“港股国货美妆第一股”。

招股书显示,毛戈平多年来持续筹划上市事宜,甚至一度在A股过会,但始终未能上市。招股书显示,为探索在A股市场建立资本市场平台的机会,毛戈平于2016年12月提交上交所主板上市的申请,并于2021年10月21日获得中国证监会发行审核委员会的批准,其后公司一直在与中国证监会就发行批准事宜进行跟进,但未收到任何正式批准。

2023年3月,由于实行注册制上市制度,毛戈平重新向上交所提交了申请文件。自2021年10月获得中国证监会发行审核委员会的批准,到2023年3月向上交所重新提交上市申请,直至2024年1月毛戈平正式撤回A股上市申请,毛戈平未收到中国证监会或上交所就公司上市申请流程的任何进一步意见或反馈。

鉴于公司A股上市申请时间表的不确定性、公司业务前景、未来发展战略及营销环境,毛戈平决定在2024年1月撤回A股上市申请。

毛戈平在招股书中表示,赴港上市符合集团的业务发展战略,并将有利于公司及全体股东。毛戈平表示,一是联交所作为国际金融市场的领先者,可为公司提供直接进入国际资本市场的机会,提升公司的集资能力,拓宽公司的集资渠道及股东基础,并提升公司品牌国际曝光率;二是上市将为公司在国际市场上的业务发展提供更好的平台;三是在联交所上市将进一步提升毛戈平品牌的知名度及业务形象,从而提升公司的企业形象,以吸引新客户、业务合作伙伴及战略投资者,并有利于为集团业务招聘、激励及挽留骨干管理人员。

高度依赖毛戈平个人IP

据了解,毛戈平是国内高端美妆集团,于2000年由中国美妆界著名化妆师毛戈平创立,在中国美妆行业中建立了强大的影响力。目前,毛戈平旗下有两大美妆品牌:旗舰品牌MAOGEPING和至爱终生。

招股书显示,毛戈平本人从事化妆艺术近40年,自1984年以来,毛戈平本人先后为多部著名影视剧和舞台剧进行化妆造型设计,成功地塑造了以“武则天”为代表的一系列深入人心的影视人物形象,通过高超化妆技术展现了一个人物不同年龄下的鲜明形象,被广泛认可并赞誉为“魔术化妆师”。

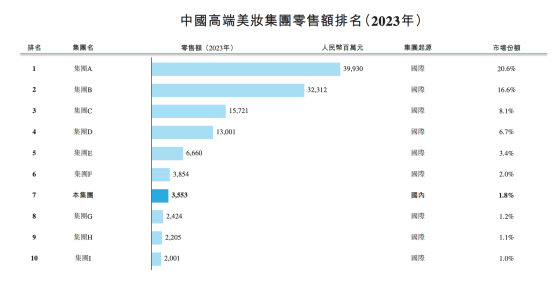

根据弗若斯特沙利文的资料,毛戈平是中国市场十大高端美妆集团中唯一的中国公司,按2023年各集团旗下所有高端品牌的零售额计排名第七,市场份额为1.8%。

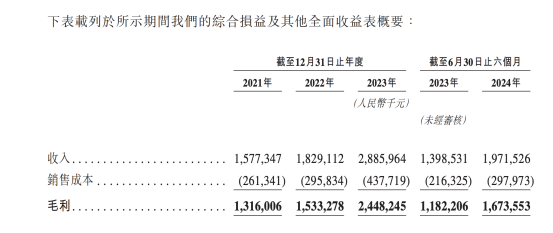

毛戈平的业绩也是不断上扬。招股书显示,毛戈平的总收入从2021年的15.77亿元增至2022年的18.29亿元,并于2023年进一步增至28.86亿元,2021年至2023年的复合年增长率为35.3%,2024年上半年同比增长41.0%至19.72亿元。

同时,毛戈平的净利润从2021年的3.31亿元增至2022年的3.52亿元,并进一步增至2023年的6.64亿元,2021年至2023年的复合年增长率为41.6%,2024年上半年同比增长41.0%至4.93亿元。

需要注意的是,毛戈平是一家依赖于毛戈平个人IP成长起来的公司。公司在招股书中表示,毛戈平本人的社媒形象有助于扩大公司的品牌知名度和对消费者的吸引力。微博毛戈平及抖音平台上关于毛戈平本人及MAOGEPING话题的互动分别超过62亿次及49亿次。通过这些平台与消费者进行真实互动,培养了品牌拥护者及潜在消费者的社区,进一步提升了公司的品牌声誉,提高了消费者的认知度和忠诚度。

不过,毛戈平公司认为,公司的成功并不仅仅依靠毛戈平本人的赋能,公司运用的各种销售和营销手段、建立的广泛销售渠道和体验式个性化客户服务、产品质量、多年来树立的强大品牌声誉及富有经验的高级管理层团队等推动了公司的成功,并将继续成为公司成功及可持续发展的主要组合因素。

招股书称,毛戈平本人与公司之间的关系变化不会对公司的业务产生重大不利影响,即使与毛戈平本人减少合作,公司仍能够开展并维持业务,有效降低风险。

此外,外界对于毛戈平另一个极为关注的点是其研发投入不太高。招股书显示,公司近几年的研发投入始终维持在较低水平,2021年仅有1300余万元,而2023年也不过约2400万元。

招股书显示,在本次上市后,毛戈平拟将募集资金主要用于扩大销售网络、海外扩张及收购、加强生产及供应链能力等方面。