11月A股红盘收官,三大指数全线收涨。据Wind数据显示,A股11月活跃度持续提升,沪深累计成交额超40万亿元,创今年以来A股月度成交额新高。

对于A股的年末行情,机构给出乐观预期。不少分析均提及政策预期对市场的提振作用,预计将释放更多利好信号。

// 11月A股圆满收官 //

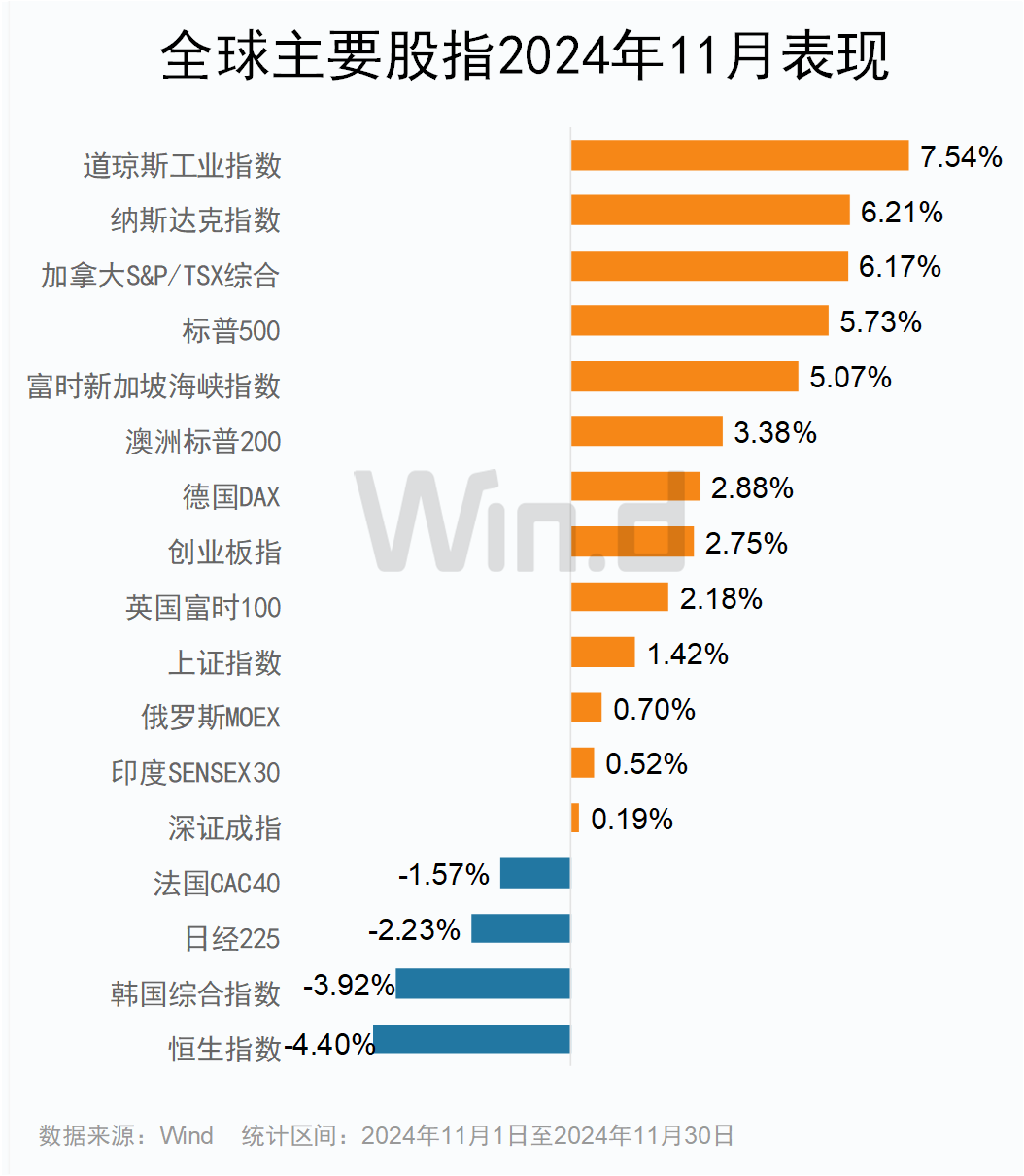

纵观全球市场11月表现,主要股指大多收涨。

11月,A股三大指数全线收涨。11月的最后一个交易日,A股市场表现强劲,上证指数收复3300点。最终创业板指11月累计上涨2.75%,上证指数累计上涨1.42%,深证成指累计上涨0.19%。

恒生指数、韩国综合指数、日经225、法国CAC40指数11月录得下跌。其中恒生指数累计跌幅为4.4%,领跌全球。

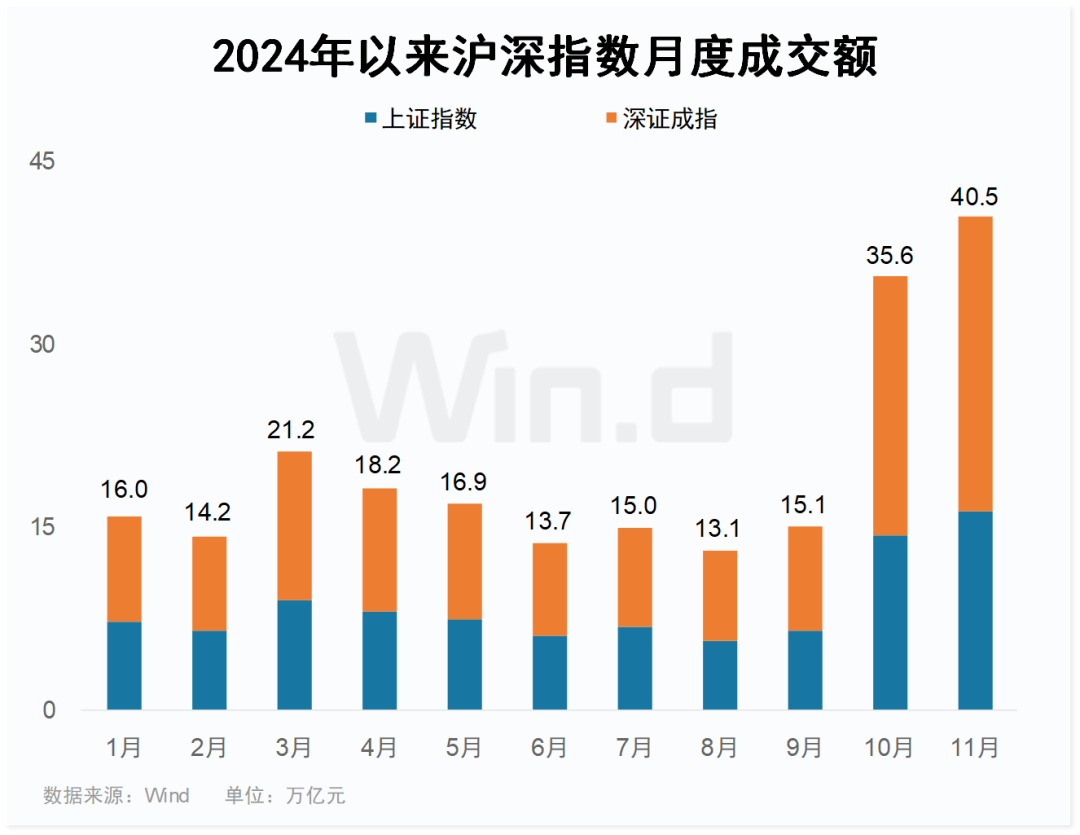

从成交额来看,11月上证指数成交额为16.3万亿元,深证成指成交额为24.2万亿元,两市成交额合计为40.5万亿元,创今年以来A股月度成交额新高。

自9月24日一揽子政策发布以来,随着A股活跃度持续提升,市场成交额保持高位,沪深两市已连续43个交易日单日成交额超万亿。

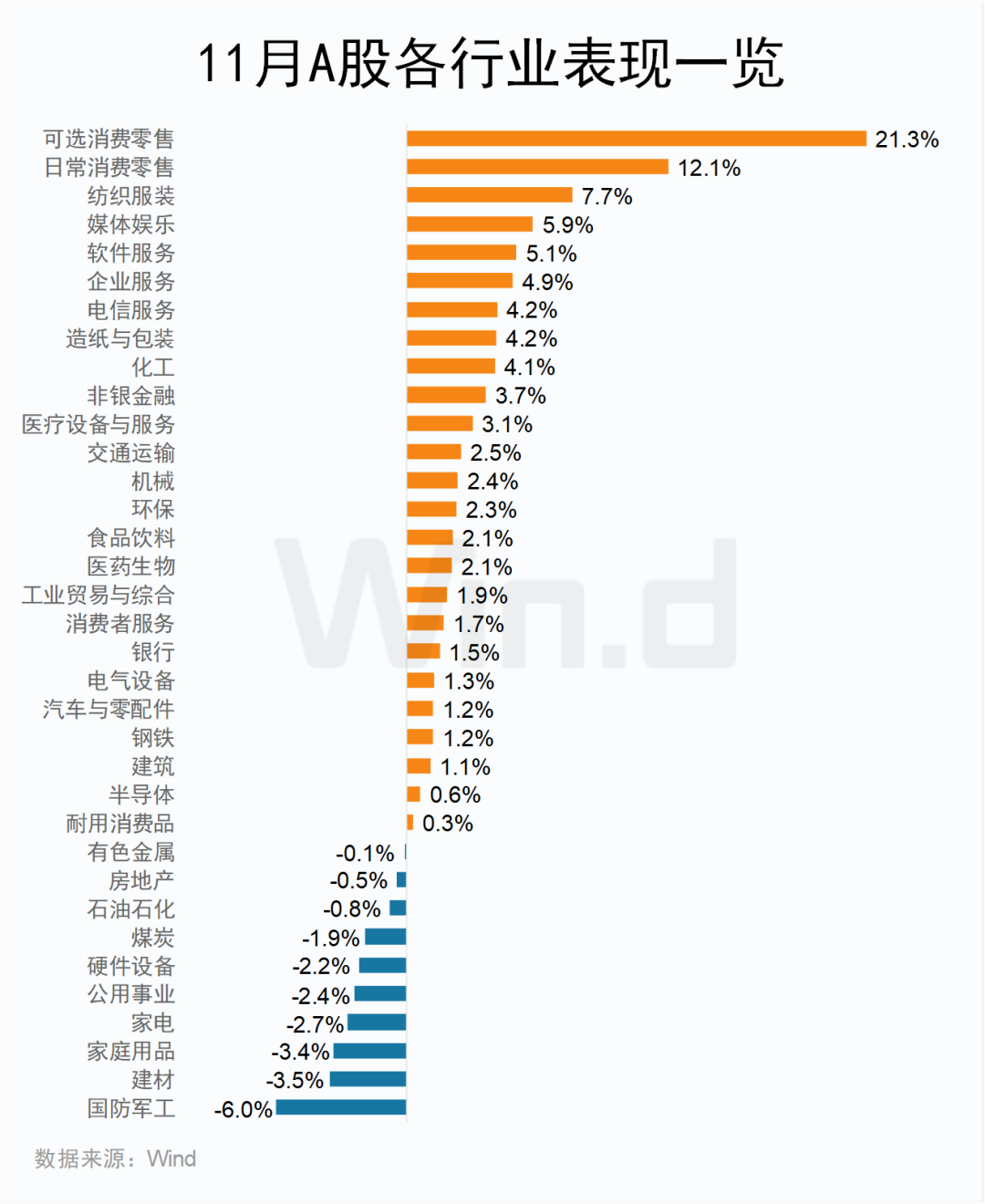

从行业表现来看,受政策预期抬升等因素影响,11月大消费方向表现强劲。可选消费零售、日常消费零售、纺织服装、媒体娱乐行业涨幅居前,涨幅分别为21.3%、12.1%、7.7%、5.9%。此外,软件服务、企业服务、电信服务等行业均表现亮眼。

中信建投证券指出,2024年9月以来,一系列增量财政、货币政策出台,释放出努力完成全年经济社会发展目标任务的鲜明政策信号,以提振消费为重点扩大国内有效需求。

长城证券研报指出,“924”行情以来,市场活跃度显著提升,全A成交额大幅攀升并在10月8日创下阶段性高点。政策驱动下,大盘和小盘板块的成交额占比呈现分化特征,大盘在10月初达到高点后回落趋稳,小盘则持续上升。短周期看,自9月24日以来A股资金风格经历了两轮切换;而从偏长视角来看,被动投资正在成为增量资金的重要来源。

// 12月大事记 //

展望12月,两件大事值得重点关注,或将对资本市场造成重大影响。

中信证券发布研报表示,预计会议对明年宏观政策的定调将延续积极态度。9月底以来的政策层一揽子增量政策和一系列积极表态已经极大提振了预期,不仅有助于完成今年的经济增长目标,也就市场对明年的预期给予了较为乐观的指引。虽然按照惯例,中央经济工作会议一般不会公布经济增速、赤字率等具体目标,但我们认为今年的中央经济工作会议仍将会维持加码逆周期调节的积极定调。

预计明年经济增速目标或仍维持在5%左右,相应地,赤字率有望提升至4%;特别国债额度或为3万亿元,其中1万亿元用于补充商业银行资本金,2万亿元或用于国家重大工程投资和消费品补贴等领域;最后,新增专项债规模可能达到4万亿元以上。

该机构认为,后续新一轮政策有望在以下几个领域提出新要求、做好新部署:

1)化债:加快用于置换的专项债额度下放和发行;

2)地产:落实城中村改造、收购限制土地及收储、需求侧政策放松;

3)消费:以旧换新延续扩容,服务消费拓宽供给;

4)科技和产业政策:聚焦产业升级、自主可控和民企参与;

5)资本市场改革:预计资本市场政策将持续出台及落地生效,以引导预期、注入信心;

6)国企改革:并购重组成为央国企增强核心竞争力的重要路径。

第二件事:美联储12月议息会议将于12月17日至18日举行

此前北京时间11月8日凌晨,美联储将利率下调0.25个百分点,基准利率降至4.5%-4.75%,符合市场预期。Wind数据显示,这是美联储年内的第二次降息,两次合计下调了75个基点,基准利率回到2023年2月份时的水平。

目前,市场普遍预期美联储将在12月份的议息会议上继续降息25个基点。据CME“美联储观察”,美联储到12月维持当前利率不变的概率为33.7%,累计降息25个基点的概率为66.3%。

美国联邦公开市场委员会(FOMC)明尼阿波利斯联储主席卡什卡利11月25日 表示,在12月的会议上降息是合理的考虑。 面对更高的利率,美国经济所表现出的韧性表明中性利率现在可能更高。

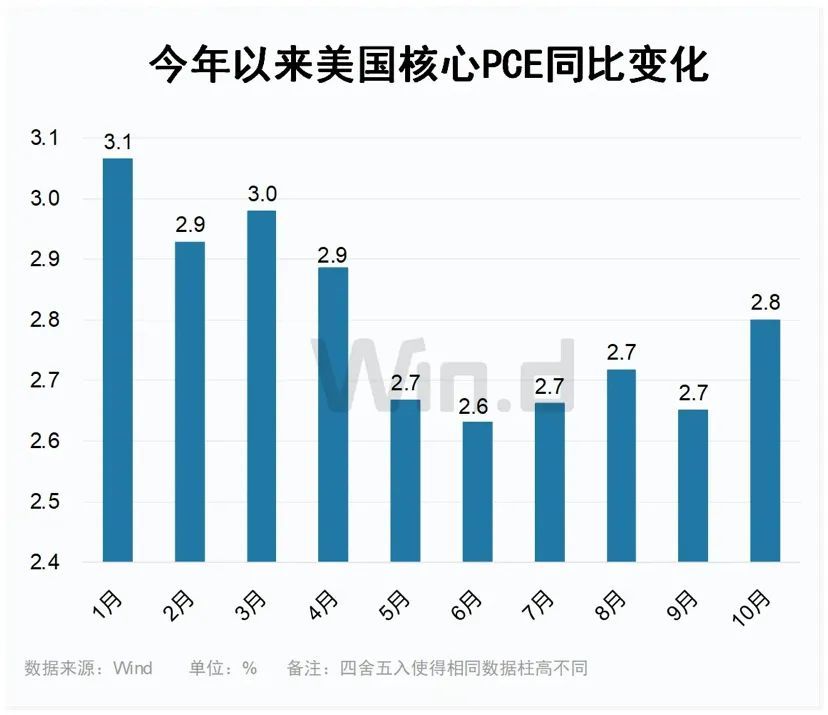

不过,粘性通胀数据依然是摆在美联储面前的一道难题。美联储最青睐通胀指标的最新数据显示,10月份物价涨幅与上月持平。10月核心PCE较去年同期上涨2.8%,远高于美联储的目标。

美联储理事鲍曼在最近的一次演讲中表示,近几个月来,通胀向美联储2%的目标迈进 的进程已经“停滞”,当时她呼吁美联储“谨慎”地降息。

野村证券分析师则表示,预计美联储将在12月的政策会议上暂停降息。到了明年,美联储只会在3月和6月的会议上再降息两次,每次25个基点。 在经济强劲增长和通胀 可能进一步上升的情况下,美联 储 并不急于降息。预测美联储在明年之前的联邦基金利率将保持在4.25%。

摩根大通首席美国经济学家迈克尔·费罗利在他的2025年经济展望中写道,鉴于反通胀进程放缓和就业风险消退,我们认为这意味着美联储将降息步伐放缓至每季度一次,直到明年9月FOMC会议上达到3.5%-3.75%的目标区间后无限期暂停降息。

摩根士丹利首席全球经济学家塞斯·卡彭特的预期也相似。 他认为美联储将在明年5月之前降息到3.5%-3.75%,然后在通胀和整体政策不确定性的背景下暂停降息至2026年。

// A股年末冲刺行情能否上演? //

招商策略研究认为,近期市场调整是前期涨幅累积过大、政策进入真空期、企业面临业绩压力、地缘政治局势频繁变动以及美元指数和美债收益率显著走强等多重因素交织影响的结果。

该机构表示,当前,市场正处于一个大级别上行趋势的调整期中。建议投资者在年末或明年年初,利用政策预热期和业绩披露期的市场效应积极建仓,重点关注与稳增长紧密相关的地产及其产业链,以及空间大、政策支持强且受技术进步催化的“智安医”方向。

展望后市,对于A股,万联证券表示,当前A股市场投资者情绪处于修复阶段,交投热度的回升需要提振市场信心、吸引中长期资金入市等政策效果进一步显现。从估值角度看,多数行业指数基金持续扩容,关注配置机遇;中央经济工作会议即将召开,大盘蓝筹或相对受益;新质生产力发展加快,科技成长板块中取得技术突破、需求预期扩张的细分领域。

星石投资认为,12月重要会议大概率将为市场政策预期提供更为明晰的指引,市场围绕政策预期博弈的行为可能加强。结合当前国内宏观环境来看,国内需求不足和价格端表现偏弱的现状还未得到扭转,预计12月重要会议的政策定调会更为积极,叠加中央经济工作会议将对明年经济工作重点进行更加明确的阐述,市场对后续经济会有更加清晰的预期,对中期市场表现相对乐观,市场阶段主线或逐渐显现。

东吴证券表示,12月,在政策预期视角下,我们的配置重视“以我为主”的内需与科技:1、看好以“两重”、“两新”为代表的内需顺周期;2、看好“内循环”视角下的科技自立自强。