2006年,身为大股东的刘永好被突然赶出民生银行董事会,如今,他选择举牌民生银行,没人能跟他争了。

本文由无冕财经原创发布

作者:杨一轩

编辑:陈涧

设计:岚昇

民生银行的股权争夺战,再起硝烟。

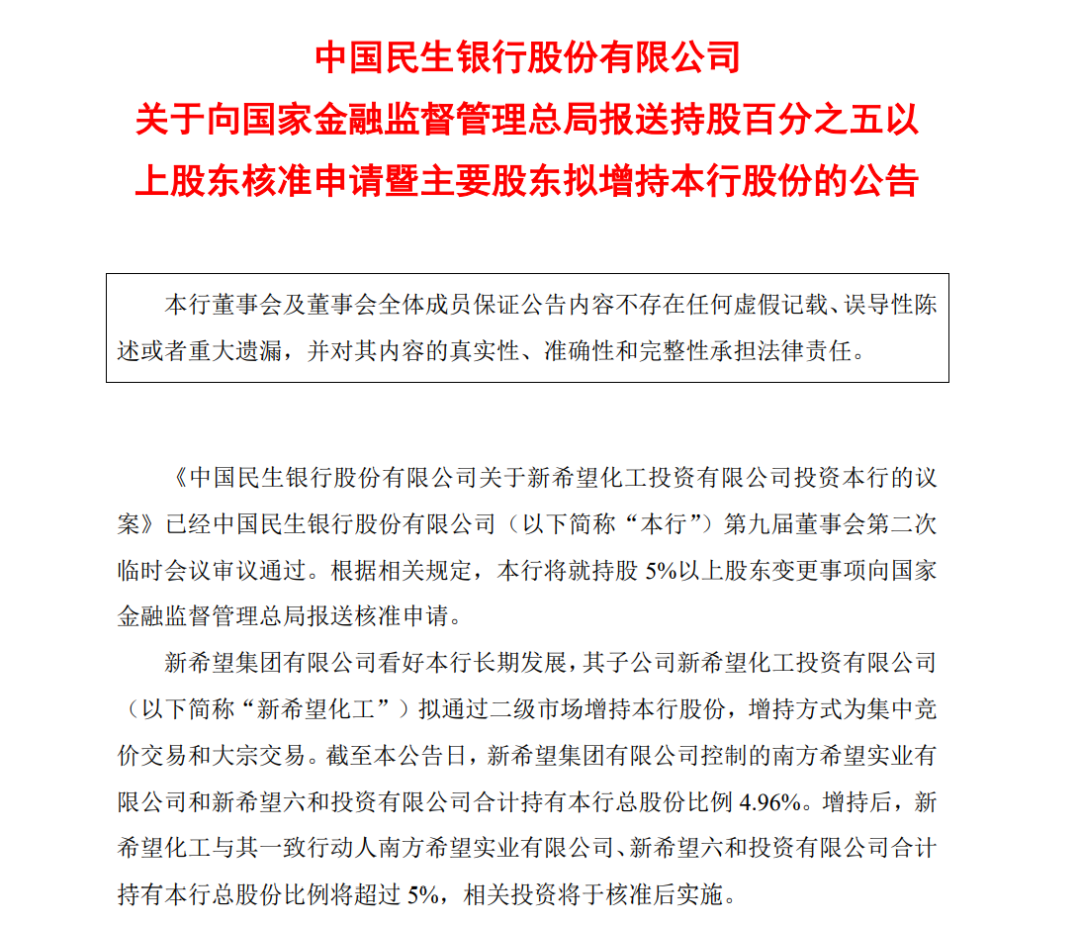

11月19日,据民生银行公告,新希望化工投资有限公司(下称新希望化工)拟通过二级市场增持股份,这将使得“希望系”所持民生银行股份超过5%。

新希望集团旗下的新希望化工、南方希望实业、新希望六和投资等,目前持有民生银行合计约4.96%的股份,位列第六大股东。增持完成后,希望系将成为第四大股东。

▲民生银行公告“希望系”拟举牌。

由一群商界大佬合力创建的民生银行,20多年来屡次陷入股权争夺战,而身为发起人之一的新希望集团董事长刘永好,似乎一直未曾站在炮火中心。

刘永好2006年仍在大股东的位置上时,却突然被踢出民生银行董事会,他多年后回忆称“气得不得了”。虽然其此后很快重新进入民生银行权力中心,但随着大股东之位纷争四起,希望系主动“退后”,多年来持股低于5%。

如今,刘永好高调“举牌”,也许是看好民生银行的修复能力,但对他来说,18年前憋在心里的那一口“恶气”,倒是确确实实能释放了。

而且,这一次,可能没人跟他争了。

曾被突然驱逐

民生银行董事会的换届,曾被外界称为“一群最强男人的战争”。

作为国内第一家民营股份制银行,民生银行1996年创立时,创始股东多达59家,股东名单曾包括泛海系卢志强、东方集团张宏伟、巨人集团史玉柱、复星集团郭广昌等。

强人林立,纷争也在所难免。

四年后在A股上市时,经过一番清理,希望系、东方系和泛海系,成为民生银行的主要股东。招股书显示,刘永好的新希望持股9.99%,位列第一大股东。而刘永好在创始之初,就被推举为民生银行副董事长。

未曾想,2006年的民生银行董事会上,董文标当选新一任董事长,张宏伟和卢志强当选副董事长,刘永好竟惨遭出局。2019年,刘永好在一档视频对话节目中回忆此事时称,“当时还在主持会议呢,突然一下这个董事没了”。

虽然刘永好此后通过增资,2009年继续出任民生银行副董事长,但围绕民生银行的股权争夺,也变得激烈。

刘永好被赶出董事会的第二年,中国人寿通过定向增发,成为民生银行第一大单一股东。此后,随着中国人寿逐渐减持,安邦系看准机会,在2014年底至2015年初,豪掷近400亿元连续12次增持,成为民生银行新的大股东。

面对安邦系的进击,刘永好选择的是“退”。

2014年12月,刘永好出售1.854亿股民生银行A股,套现约20亿;2015年7月,刘永好减持2.619亿股,套现27.34亿;一年后,刘永好又继续减持,套现约1.8亿。

而在此期间,民生银行股权动荡依旧,东方集团就与华夏人寿结盟,变身第二大股东。卢志强对此激烈反对,称“不赞同一家企业绝对控制民生银行”,他随后耗资75亿增持。

不过,刘永好对银行情有独钟,也未曾表现出要放弃民生银行。

2016年,他与雷军联手成立四川希望银行。2019年及2020年,刘永好多次增持民生银行,持股比例回升至4.964%,距5%的举牌线一步之遥。

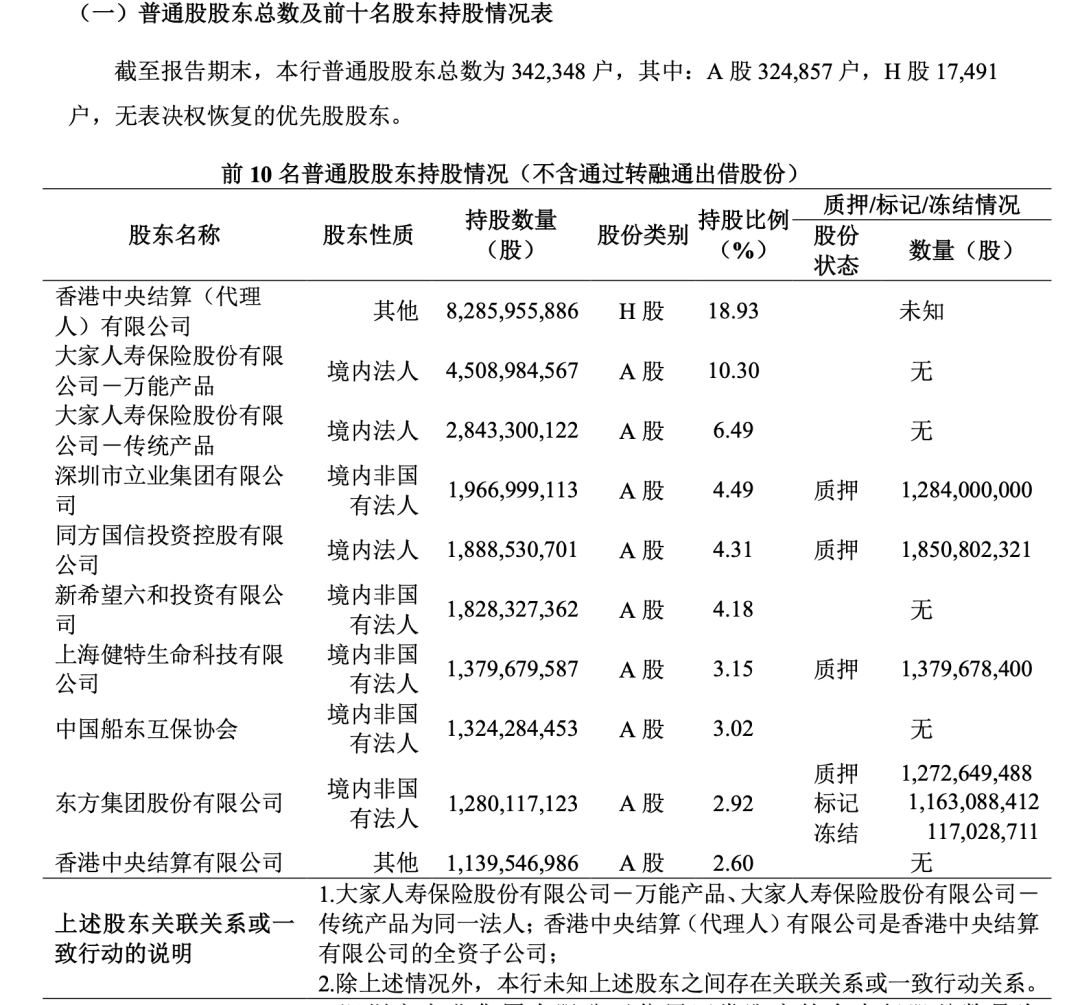

▲民生银行前十大股东。图片截自其财报。

在去年的亚布力中国企业家论坛上,刘永好又谈起当年被踢出董事会,说自己很生气,不过,“两年多后,民生银行酝酿要换届,我说算了,我已经适应了,虽然我没当董事长,但是我继续增持,我更是第一大股东,我没有说任何风凉话。”

与其他股东们拍桌子、高调出手不同,刘永好在民生银行的牌桌上一直表现得冷静、克制,避免直接冲突。但恰恰是这种温和的投资方式,令刘永好收获颇丰。

2017年,刘永好曾在视频节目《财约你》中透露,其投资民生银行,通过股票分红、送股以及减持退出行为,累计收益超过100亿元。

如今,民生银行曾经的风云股东们已黯然离场,而刘永好的产业版图横跨农牧食品、智慧城乡、金融投资等,资产规模超过3400亿。他轻轻翻动手指,就能重写民生银行的股权格局。

深陷股东暴雷泥潭

18年后,刘永好高调“归来”,既是反击,也有为民生银行护航的意味。

毕竟,随着创始股东泛海系暴雷,东方系陷入资金危机,民生银行也被拖入泥潭。

“泰山会”元老级人物卢志强,通过房地产行业积累起财富后,在金融领域纵横驰骋,拿下全金融牌照,其掌控的“泛海系”资产规模一度达到3000亿。

民生银行也是卢志强金融大梦开始的地方。民生银行上市时,泛海系是第二大股东,卢志强也由此得到资金上的助力。

但泛海系在扩张中埋下资金隐患,2018年总负债超过1800亿,2020年的一起假黄金案,引爆泛海系资金危机,民生银行不可避免受到波及。

数据显示,2020年末至2022年末,泛海系一度是民生银行贷款规模最大的关联方,贷款余额连续三年超过210亿。

随着泛海系逐渐瓦解,民生银行不得不走上追债之路。

2023年,民生银行以金融借款合同纠纷为由,起诉泛海系企业及卢志强偿还70亿贷款本金70亿;今年5月,民生银行又将后者告上法庭,要求偿还合计近55亿借款本金。

截至去年底,泛海系在民生银行的贷款余额为187.26亿。这些钱能不能追回来,还是未知数。

另一个让民生银行头疼的股东,是张宏伟及其东方系。

东方集团1994年登陆A股,是中国最早实行股份制改造并获准上市的民营企业之一。上市当年,张宏伟在《福布斯》中国富豪榜上名列第二,仅次于新希望的刘永好兄弟,成为当时的东北首富。

东方集团主营粮油加工销售、农业供应链服务等,凭借张宏伟的资本运作,先后参股联合能源、民生银行、ST锦港等,生意版图不断扩张。

不过,东方集团近三年亏损超过40亿,截至今年三季度,公司总资产为357.81亿,总负债192.33亿。

到了今年6月,东方集团开始接连“暴雷”,先是旗下东方财务公司出现资金问题,东方集团的16亿存款取不出来,接着是公司被债权人向法院申请进行重整。

东方集团的资金危机,也牵连到民生银行。

截至今年一季度末,东方集团持有民生银行12.8亿股,位列第十大股东,所持12.68亿股份处于被质押状态。

今年6月26日,民生银行召开股东大会,该行副行长黄红日在交流环节提及,“东方集团关联授信情况在去年年报中也披露了,东方集团在我们行贷款的余额是98.89亿元”。民生银行董事长高迎欣则补充称,对“东方系”的贷款已降为70多亿。

目前,东方集团正处于预重整阶段,一旦重整失败,就将走向破产。民生银行的这几十亿贷款,风险仍未解除。

能迎来全心投入的大股东吗?

在当年密集减持民生银行时,刘永好曾对外表示,“民生银行没有绝对大股东,优点是没有大股东控制、关联交易相对较少,缺点也是没有一个大股东全身心为其投入。”

民生银行一度风光无限,除了被誉为“小微之王”,2013年曾以3270亿元市值,登顶股份银行榜首。

时任民生银行行长的洪崎明公开表示,“银行利润太高了,我们有时候自己都不好意思公布”。

但民生银行的荣光并未维系太久。除了被泛海系、东方系拖累,民生银行也因为股权分散,追求高速发展,又缺乏相应的内控机制,最终不得不吞下苦果。

据媒体梳理,2017年的辉山乳业、保千里债务问题,2018年东方金钰债务危机,2019年中信国安破产重组和庞大集团债务逾期,2020年康得新120亿造假案和武汉金凰黄金造假案,民生银行及民生系其他金融机构都牵涉其中。

与此同时,在房企集中爆发风险的2020年,一则网传的来自恒大集团的情况报告,又引发外界对于民生银行房地产贷款的担忧。

当时,这份传闻中的报告显示,恒大集团在民生银行的借款余额高达293亿,是借款最多的银行机构。恒大随后发布公告称这是凭空捏造、纯属诽谤。

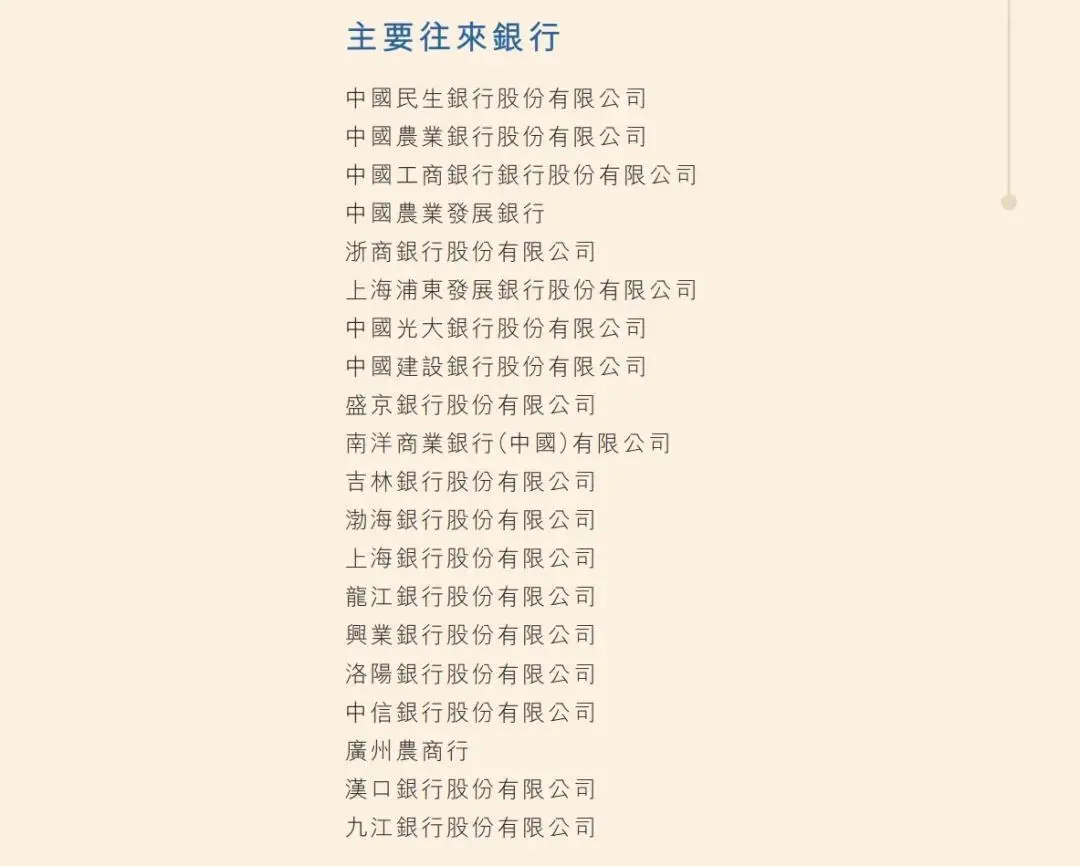

但在恒大2020年年报中,恒大列出主要往来银行,民生银行排在首位。

▲恒大列出的主要往来银行名单。

此外,对于投资者此后关于恒大欠民生银行293亿是否属实的提问,民生银行只表示在推进处置资产,风险可控,一直未明确回应具体数额是多少。

除了恒大外,民生银行曾与十多家房企有过合作,这也导致该行的贷款损失准备在2021年突破千亿,不良贷款率在当年超过720亿。

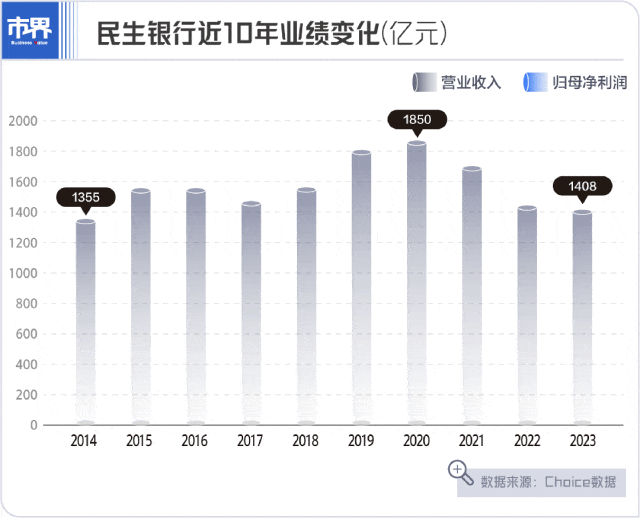

也就是从2020年开始,曾经风光的民生银行突然止住涨势,营收从近1850亿的高点下滑,净利润此后一直在350亿上下徘徊。

▲民生银行近几年营收情况。图片来自市界。

时至今日,民生银行也仍在受房地产贷款影响。今年上半年末,民生银行对公房地产贷款余额3404亿,对应的不良贷款余额180.07亿,不良贷款率5.29%。

这也给业绩造成压力,今年前三季度,其营收为1016.6亿,同比减少4.37%;归母净利润304.86亿,同比减少9.21%。

民生银行在积极寻求解法,包括加快处理不良资产,上半年对高管团队密集换防,引入有国有大行背景的行长。

选择此时举牌的刘永好,未来是否会继续增持,就如几年前所说,他想真正为民生银行操一回心?