中国基金报记者 邱德坤

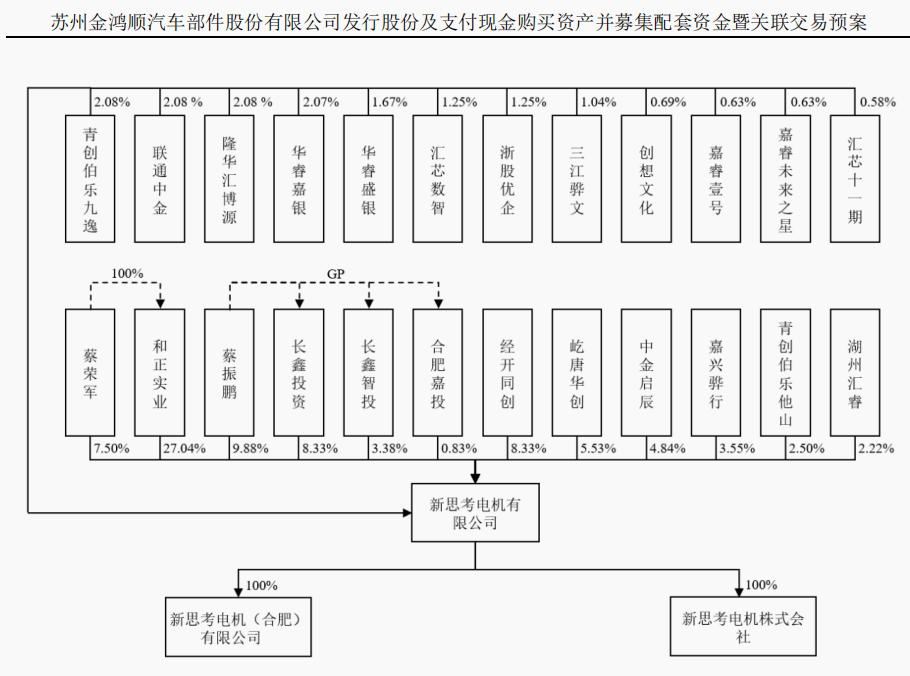

11月5日晚间,金鸿顺发布交易预案显示,公司拟以发行股份及支付现金方式收购新思考电机有限公司(以下简称新思考)95.79%的股权,预计构成重大资产重组和关联交易。

金鸿顺公告称,公司借助上述交易,将加速向“电动化、轻量化、智能化和国际化”方向战略转型,并新增微型驱动马达业务寻求第二增长曲线。

金鸿顺此前多次尝试以并购方式转型,最终均是无疾而终。针对金鸿顺此次交易,已有投资者质疑:“这次会是真的吗?”

金鸿顺计划自11月6日开市起复牌。而截至10月22日收盘,公司股价报23.56元/股,总市值为42.22亿元。

拟切入微型驱动马达领域

交易预案提示股价涨幅风险

交易预案显示,新思考是光学影像系统中微型驱动马达的产业先驱,正积极布局汽车电子行业,符合金鸿顺对汽车行业拓宽、延伸的需求,双方在销售渠道、终端客户方面具有较强的协同效应。

目前,新思考的主要客户包括立景创新、丘钛科技、舜宇光学、联合光电、欧菲光等国内头部模组厂商,终端客户覆盖华为、荣耀、小米、vivo、传音、联想等国内领先智能手机企业。

同时,新思考在手持影像/无人机、安防监控领域,拥有客户包括大疆、海康威视等,并覆盖小米汽车、三菱、本田等终端汽车厂商与国内高端医疗器械集团。

来源:金鸿顺交易预案

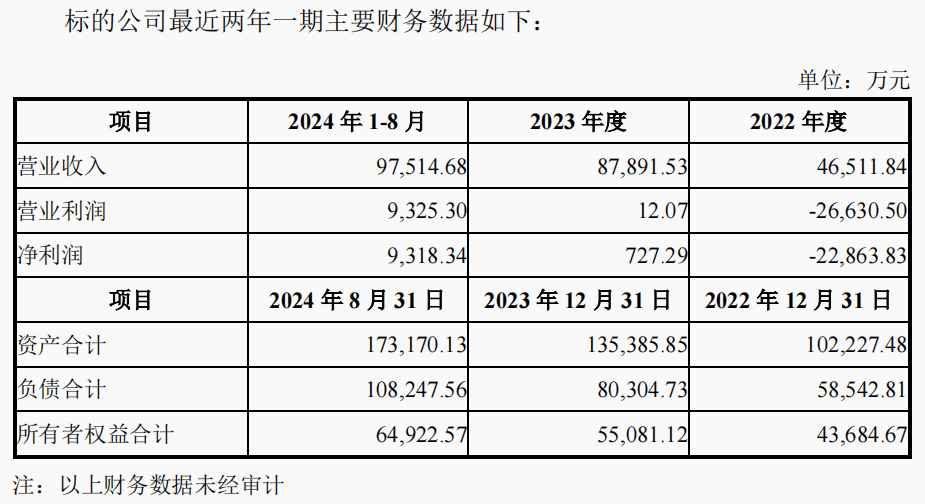

同时,金鸿顺强调新思考的市场开拓成效显著,盈利能力良好,但后者在2024年前8月的盈利能力突然大幅提升。

2022年、2023年及2024年前8月,新思考的净利润(未经审计)分别为-2.29亿元、727.29万元、9318.34万元。

来源:金鸿顺交易预案

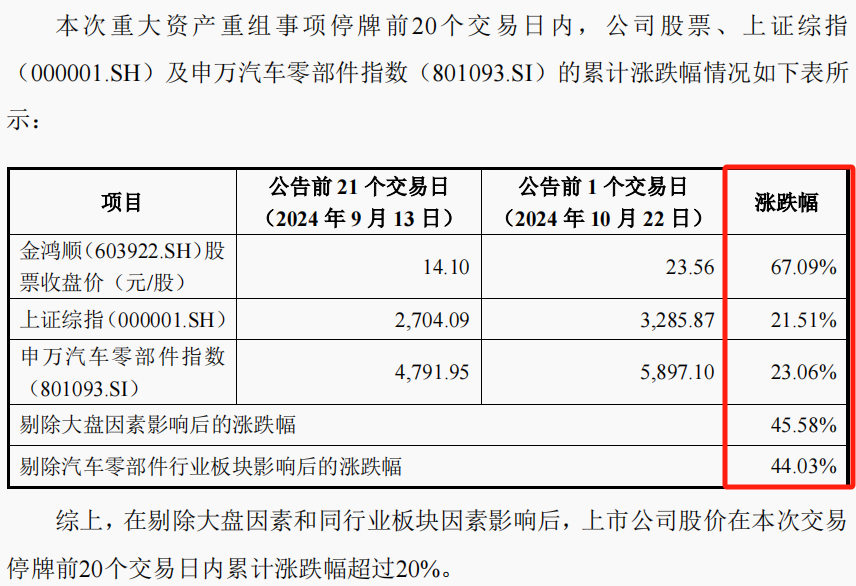

此外,金鸿顺在停牌前股价大幅上涨,并且创出年内新高达24.77元/股。

交易预案提示,在剔除大盘因素和同行业板块因素影响后,金鸿顺的股价在本次交易停牌前20个交易日内累计涨跌幅超20%。

对比来看,金鸿顺拟收购新思考95.79%的股权,发行股份购买资产的发行价格为14.20元/股,不低于定价基准日前60个交易日上市公司股票交易均价的80%。

金鸿顺在交易预案中表示,公司采取了严格有效的保密措施,在策划阶段尽可能控制知情人员范围以减少内幕信息传播,并及时编制并签署了交易进程备忘录。

交易满足重大资产重组三项标准

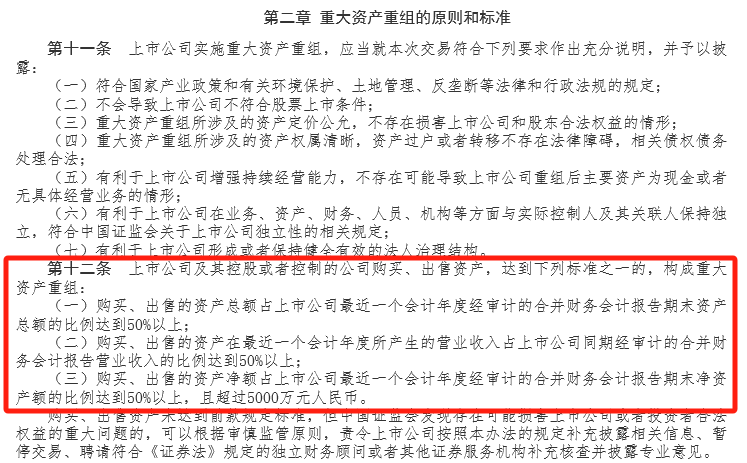

有别于金鸿顺此前公告,交易预案披露了新思考的多项财务数据,让外界看到了这笔交易会符合重大资产重组的哪些标准。

《上市公司重大资产重组管理办法》显示,相关交易要构成重大资产重组有三项标准,只要满足其中一项即可,分别涉及总资产、净资产、营业收入。

具体来看,标的公司的总资产、净资产、营业收入,占上市公司的总资产、净资产、营业收入比例要超过50%,并且标的公司的净资产、营业收入要超过5000万元。

截至2024年8月底,新思考的总资产为17.32亿元,净资产为6.49亿元。截至2024年9月底,金鸿顺的总资产为15.74亿元,净资产为10.15亿元。

新思考2024年前8月的营业收入为9.75亿元,而金鸿顺2024年前三季度的营业收入为6.51亿元。

以此换算,新思考的总资产、净资产、营业收入,分别占金鸿顺的总资产、净资产、营业收入的比例为110.04%、63.94%、149.77%。

即此次交易预计构成重大资产重组,满足《上市公司重大资产重组管理办法》规定的三项标准。

预计构成关联交易

欧菲光实控人拟入股

此次交易预计构成关联交易,主要是蔡荣军、深圳和正实业投资有限公司及其一致行动人蔡振鹏、深圳长鑫科技投资合伙企业(有限合伙)等交易对方,在交易完成后合计持有金鸿顺的股份比例超过5%,构成金鸿顺的潜在关联方。

根据蔡荣军与蔡振鹏、深圳和正实业投资有限公司、深圳长鑫科技投资合伙企业(有限合伙)签署的《一致行动协议》显示,蔡荣军合计控制新思考52.75%的股份。

欧菲光2024年半年报显示,新思考与欧菲光同受最终控制方控制,并且欧菲光董事的近亲属为其法定代表人、董事长和总经理。即新思考与欧菲光均被蔡荣军控制。

这意味着,金鸿顺借助此次交易引入蔡荣军等股东,会与欧菲光成为关联公司。

公开资料显示,蔡荣军生于1972年,自2002年开始入职欧菲光,当前担任欧菲光董事长等职务。

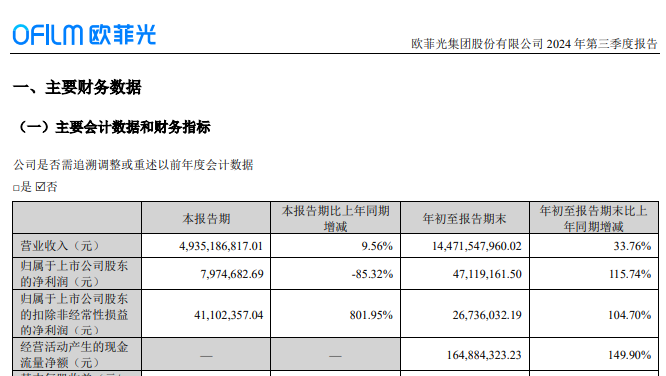

欧菲光拥有智能手机、智能汽车、新领域三大业务体系,为客户提供一站式光学光电产品技术服务。2024年前三季度,公司的营业收入为144.72亿元,同比增长33.76%;归母净利润为4711.92万元,同比增长115.74%。

此前多次筹划并购失败

近年来主业不振

交易预案显示,近年来,金鸿顺提前布局并尝试通过产业并购的形式,实现向新质生产力转型的战略愿景,新能源、先进制造等科技创新领域均是重点论证方向。

不过,金鸿顺在过去几年发起多次并购均以失败告终,令外界关注此次交易的可行性。

具体来看,在2022年、2023年,金鸿顺分别筹划收购光伏产业链公司德雷射科(廊坊)科技有限公司100%股权、新乡市丰发再生资源回收有限公司40%股权,最终均宣布终止交易。

业内人士提示,如果上市公司频繁尝试以收购方式转型却屡遭失败,可能反映出该公司在战略规划、尽职调查、风险评估及资源整合等方面存在不足。上市公司之后筹划收购应更加审慎评估标的公司情况,以确保决策的科学性和合理性。

金鸿顺频繁筹划并购,也凸显了其主业不佳。2021年、2022年、2023年及2024年前三季度,金鸿顺的扣非后净利润均为负值。

交易预案显示,金鸿顺主要从事汽车车身和底盘冲压零部件及其相关模具的开发、生产与销售,但国内汽车零部件生产企业已进入规模整合阶段,行业竞争激烈,盈利空间受限。

近年来,受到汽车电动化、网联化、智能化冲击,传统乘用车行业景气度下滑,而新能源汽车行业不断推动汽车产业转型升级,导致国内汽车行业竞争进入“白热化”阶段,整车价格下降趋势不断传导至上游产业。