下半年以来,“股神”巴菲特旗下伯克希尔哈撒韦一直在减持美国银行,累计套现超过100亿美元。除了税收因素以外,随着美国三大股指再次向历史新高发起冲锋,估值也被外界认为是抛售的主要因素。摩根大通首席执行官CEO戴蒙(Jamie Dimon)近日表示对回购持谨慎态度,认为现金是重要资产。数据显示,在美联储开启降息周期后,美国货币基金规模仍在刷新纪录。

巴菲特连续抛售美银

巴菲特是世界上最受尊敬的投资者之一。近70年来,他为投资人带来了难以置信的回报。今年8月28日,伯克希尔市值首次超过1万亿美元,较1965年刚上任时的2200万美元上涨了超过4万倍。

“奥马哈先知”的动向也受到了广泛关注。上周公布的证券文件中表示,伯克希以平均约40美元的价格分批出售了约950万股美国银行股票,价值约3.8亿美元。7月中旬开始的抛售累计达到105亿美元,已经收回了成本,持有的该行已发行股份的比例降至9.99%,约7.75亿股。

回顾历史,巴菲特在金融危机之后于2011年首次购买了价值50亿美元的美国银行股票。直到去年底,巴菲特一直稳步增持美国银行股票,成为该行最大股东。2019年,伯克希尔申请美联储批准将持股比例提高到10%以上。

值得一提的是,美国银行股价在整个抛售过程中表现不佳。截至7月16日,该行在KBW银行指数24家银行中表现排名第一,截至三季度末已经回落到倒数第二。按照美国证监会的监管要求,由于持股比例低于10%, 巴菲特进一步减持可能需要等到季报才能揭晓。

94岁的“股神”自始至终没有评论他为什么退出这项投资。上月在巴克莱全球金融论坛被问及此事时,美国银行首席执行官莫伊尼汉称巴菲特为“伟大的股东”,并解释说他不知道巴菲特为什么要出售,但并不担心。

需要注意的是,美国银行并非巴菲特近期唯一大笔减持的公司。他在2023年第四季度开始已经连续三个季度累计减持苹果一半以上的股份。虽然这家科技巨头仍然是伯克希尔第一重仓股,但二季度的抛售额已经创下历史新高。

事实上,从2022年第四季度开始,伯克希尔已经连续七个季度净卖出股票。考虑到出售美国银行的持续性,下个月公布财报时很可能会进一步延长。

外界认为,税收是减持的一大因素,在现行税法于2025年到期后,目前的企业收益税率将上升。民主党总统候选人哈里斯提出了28%的公司税率。共和党总统候选人特朗普可能会推动延续其之前制定的21%的税率,但鉴于目前的政府赤字,这样的税率很可能难以持续。

此外,抛售也可能由于潜在的经济衰退、高估值和消费者财务状况的恶化。美国银行面临着信贷损失增加、杠杆风险和贷款增长乏力等逆风,使其吸引力降低。随着数字银行的崛起,该银行的竞争护城河正在减弱,与同行相比,其估值很高。

摩根大通谨慎回购

与巴菲特相似,摩根大通首席执行官戴蒙(Jamie Dimon)也并不急于花掉持有的现金头寸。截至第三季度末,该行拥有1.5万亿美元的现金和有价证券。

对于该行是否会加大资金部署力度,以及认为有什么机会使用这笔资金时,这位美国最大银行掌门人在财报电话会议上表示,当前的市场和宏观状况需要耐心等待。“在动荡的世界中,现金有时是一种非常宝贵的资产。你看到我的朋友巴菲特现在正在囤积现金。”

被问及他对市场估值的看法时,戴蒙认为整体水平至少略有膨胀。“我不知道他们是极度膨胀,还是有点膨胀,相信会有更好的机会以更便宜的价格回购股票。市场不会永远保持高位。”

与此同时,戴蒙对经济保持谨慎的态度。“一段时间以来,我们一直在密切关注地缘政治局势,最近的事件表明,情况很危险,而且越来越糟。这些情况的结果可能会对短期经济结果产生深远影响,更重要的是对历史进程产生作用。”

根据伦交所(LSEG Datastream)数据,标普500指数为未来12个月盈利预期的21.5倍,接近三年来的最高水平,远高于其长期平均水平15.7倍。富国银行投资研究所高级全球市场策略师萨马那(Sameer Samana)表示:“随着价格上涨,你真的需要盈利增长,可能比预期的水平要好得多。”

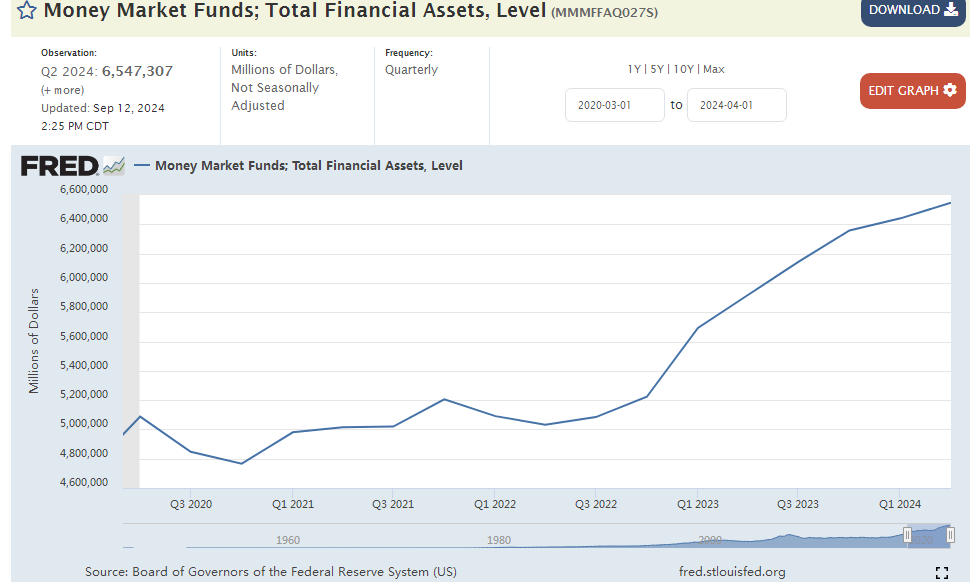

美国货币基金规模走势(资料来源:圣路易斯联储)

第一财经注意到,随着市场消化降息预期,下半年以来美国货币基金规模仍在大幅上升。美联储数据显示,在开启降息当周总规模达到了6.54万亿美元。

即使货币政策转向落地,资金流入的步伐也未逆转。美国投资协会Investment Company Institute数据显示,截至10月2日当周,货币市场基金规模增加约387亿美元,总资产达到创纪录水平6.46万亿美元。单季资金流入创2023年3月银行业危机以来最大。