中国基金报记者 南深

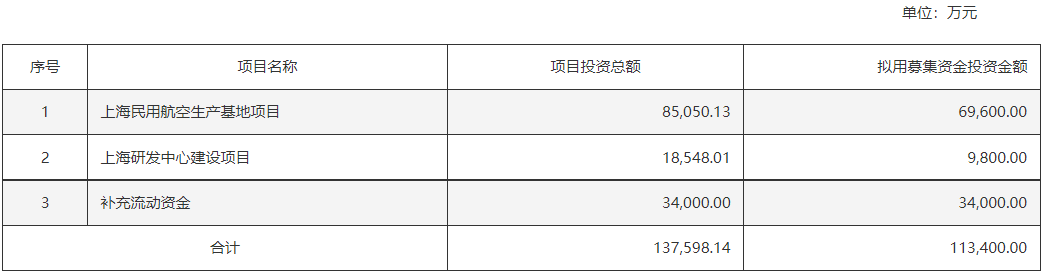

10月14日晚,广联航空公告,拟向不超过35名特定对象发行股票不超过8898.99万股,募集资金总额不超11.34亿元,扣除相关发行费用后,拟用于上海民用航空生产基地项目、上海研发中心建设项目及补充流动资金。

广联航空主营航空航天装备制造,2020年10月在创业板上市,首发净融资约8.28亿元,2023年3月公司完成了一轮可转债发行,募集资金净额约6.92亿元。

助力国产大飞机产业发展

广联航空在公告中表示,本次募集资金投资项目的顺利实施,有助于公司进一步响应国家政策要求,把握国产大飞机行业发展机遇,满足下游市场需求的持续增长,助力国产大飞机产业发展;有利于公司把握行业技术革新趋势,增强自主创新能力,提高公司综合竞争力。

具体来看,上海民用航空生产基地建设项目总投资8.51亿元,拟使用本次募集资金投入6.96亿元,建设期为3年。公司拟在上海临港新片区新建民用航空生产基地,通过配置先进设备、引进专业人才等,在现有业务的基础上,提高大飞机航空工装及复合材料零部件产品的生产能力。

上海研发中心建设项目总投资1.85亿元,拟使用本次募集资金投入9800万元,建设期同为3年。公司拟在上海临港新片区新建研发中心,依托现有技术储备和研发能力,建设预浸料试制车间、三坐标检测室、理化实验室等研发配套场地,购置先进研发设备,引进航空航天领域综合性研发人才,针对预浸料、机翼成型技术等方面进行研究。

近年来,受益于下游行业市场需求的增长以及国家产业政策的支持,业务规模不断扩大,采购支出等资金需求快速增加。为满足经营规模持续增长带来的资金需求,广联航空拟将本次募集资金中的3.4亿元用于补充流动资金。资金到位后,将有利于降低公司资产负债率,优化财务结构,提高财务稳健性和抗风险能力。

广联航空表示,总体来看,本次定增募资及投向符合国家相关的产业政策以及公司整体战略发展方向,与公司现有主营业务密切相关,具有良好的市场发展前景和经济效益。

为上市四年第二次再融资

广联航空成立于2011年2月25日,是专业从事航空航天金属及复合材料零部件的制造、航空工艺装备(工装)设计制造、飞机设计制造业务的高新技术企业、国家级专精特新小巨人企业。公司产品覆盖民用航空航天市场,参与了国家批复的多个大型飞机研制项目。

2020年10月,广联航空在创业板上市,首次公开发行5256万股,每股发行价格17.87元,募集资金总额为9.39亿元,扣除相关发行费用8277万元,实际募集资金净额为8.56亿元。截至2024年9月30日,公司累计使用首次公开发行股票募集资金投入募投项目8.6亿元。

在2023年3月,经证监会同意注册,广联航空向不特定对象发行700万张可转换公司债券,每张面值为100元,募集资金总额为7亿元,扣除相关发行费用795万元,实际募集资金净额6.92亿元。截至2024年9月30日,公司可转债募集资金余额为134万元。

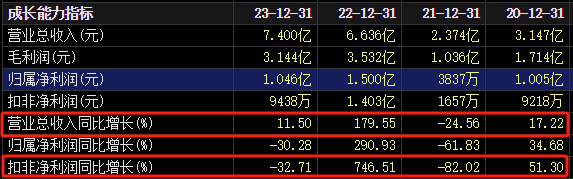

广联航空上市以来营业收入保持较快增长趋势,从上市当年的3.15亿元增至2023年的7.4亿元,但净利润存在波动,2020年到2024年扣非净利润分别为9218万元、1657万元、1.4亿元和1.05亿元。今年上半年,公司的营业收入是4.56亿元,扣非净利润是3636万元,分别同比增长40.6%和下滑25%。

广联航空股价近日跟随航天航空板块走强,截至10月14日收盘,公司最新市值为65.56亿元。