文:泽平宏观团队

近期国家经济政策积极发力,各界对中国经济前景的信心增强,A股市场备受全球投资者关注,波动性也随之加大。

投资有其规律性,有其魅力,但也有其残酷性,对此要有充分了解,保持良好的心态,不要影响正常的生活和工作。

投资是一场修炼心性与提高认知的过程,尊重市场、敬畏市场、不断学习,才能享受投资的过程。

我们总结了九大建议,希望对股民们有所帮助。

1 理性看待市场波动,尊重市场规律,忌被情绪左右

市场有涨就有跌,股市波动很正常,股神巴菲特曾提出著名的“市场先生”理论。“市场先生”每天都会报出一个市场价格,可能高于股票的内在价值,也可能低于股票内在价值,股价的波动实属短期现象,但从长期看股票价格终会回归内在价值。熊市中经常有震荡,而牛市中的震荡可能更大,没有人能预测过于短期的市场波动。

如何应对市场涨跌波动?

要保持理性冷静。市场总是充满不确定性,不要被涨跌带着情绪走,在股市中人性的贪婪、恐慌等情绪都会被无限放大,由此极易做出错误的决策,一震荡就出局,一涨就加仓回来,反复折腾,常见但结果往往不好。

最重要的是方向判断,潜心找到好公司,等待好时机。涨上去的是风险,跌下来的是机会。真正的投资者对于好公司、好股票应该是越涨越谨慎,越跌越乐观,买的便宜是硬道理。巴菲特说,“在别人恐慌时我贪婪,在别人贪婪时我恐慌”。

2 闲钱做投资,忌赌徒心态,不盲目加杠杆

在股市中,闲钱做投资是重要原则,确保不会影响短期生活质量,保持从容、体面和耐心。有些投资者一看牛市来了,恨不得把所有家庭资产ALL IN到股市中,甚至借钱炒股。这种寄希望一场牛市实现财富自由的赌徒心态,一来影响身心健康,无心本职工作,整日盯盘,严重影响睡眠健康和生活质量;二来患得患失,一涨一跌牵动神经,如果有急用钱的情况,而股市正好在低位,不得已割肉离场。

哪些是闲钱呢?根据标准普尔家庭资产象限图,家庭资产配置可以分为四个部分,要花的钱、保命的钱、生钱的钱和保本增值的钱。“要花的钱”留足3-6个月的紧急备用金,用于日常的生活开销;“保本增值的钱”目的是保证财富不缩水,抗通胀,可以配置在稳健产品里;“生钱的钱”目的是获取高收益;“保命的钱”可以专门使用保险对冲风险。每个人可以根据自己的风险承受能力调整比例,但一定要留够生活用的现金。

3 牛市不意味能赚钱,忌追涨杀跌、频繁操作、反复折腾

格雷厄姆是巴菲特的老师,他有句名言“牛市是普通投资者亏损的主要原因”。牛市会让人产生自己是股神的错觉,激进操作,追涨杀跌,但事实上,大部分投资者一顿操作猛如虎,但涨跌全凭运气。股民在追涨杀跌时,往往简单地以业绩涨跌作评判,具有明显短期性特征。然而,在没有对市场、行业做全面分析判断的情况下,短期内追涨杀跌风险很大,因为市场热点转换非常快速,难以精确地择时从而获取超额收益。相反,频繁地买卖申赎,会产生较高的手续费成本。

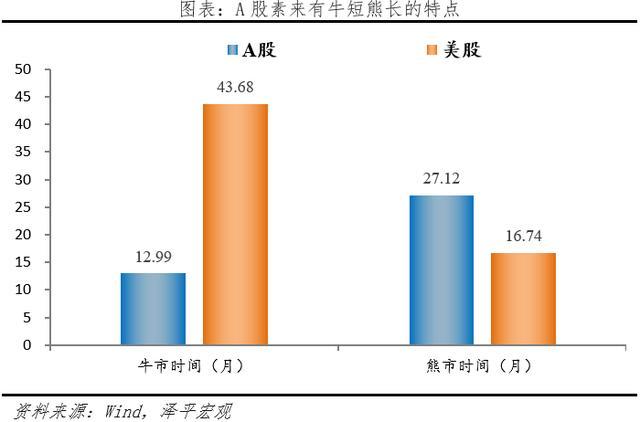

由于散户为主和政策市特征,A股素来有牛短熊长特点,急涨急跌。A股牛短熊长,过去10次牛市平均持续12.99个月,但10次熊市平均持续时间达27.12个月。反观美股,19次牛市平均持续43.68个月,而19次熊市平均持续仅16.74个月。

A股散户主导,更容易放大市场波动,引发羊群效应。中国股市共2.11亿股票账户,其中2.1亿都是个人投资者,散户持股占比约占全市场30%,在国际上是较高水平。散户投资者在专业性、信息量、资金量上都处于劣势,使得A股情绪性行情波动加剧。散户投资者风险意识匮乏、买卖决策混乱、专业性不足等特性使得散户在急涨急跌中亏损。

4 认知改变,黄金万两,提升认知是关键,忌听风就是雨

做投资首先要从改变认知开始。有些新进入股市的朋友不知道投什么,盲目听信所谓的“内幕消息”,连这个公司是干什么的都没搞清楚直接就敢大笔买入,有的连交易的基本时段、T+1制度搞不清楚,期望躺赢。赌赢了认为是自己的功劳,赌输了认为是他人的过错。正所谓人永远赚不到自己认知以外的钱,即使靠这种方法蒙对一次,迟早也会凭实力还回去。

股市是经济基本面、政策面、资金面、情绪面的综合反映。股市经典分析框架告诉我们,股票价值是未来现金流的贴现,股票估值的分子端受企业盈利影响,需要了解经济和企业基本面;分母端是无风险利率和风险溢价,受货币政策和市场情绪影响。需要实时迭代认知,跟上市场脚步。

系统学习股市基本常识、财务知识、估值原理,形成自己的股市分析框架。切忌听风就是雨,把投资看作碰运气的儿戏,毕竟是真金白银投入。

5 量力而行,能力圈范围内选择适合自己的投资方式

即使是大师级人物,也只是赚自己能力圈范围内的钱。巴菲特是价值投资的专家,以自己骄人的长期投资业绩证明了学院派所谓的有效市场理论是无效的,市场上充满着非理性、动物精神和荷尔蒙,但巴菲特在宏观对冲领域是外行。索罗斯、达里奥则是做宏观对冲的高手,索罗斯在1992年狙击英镑、1997年做空泰铢的经典战例中,展示了对宏观经济、公共政策和市场行为的精准理解与大胆行动。

投资者如果有时间有精力,可以自己决策参与投资。一是经验丰富的投资者可以直接下场投资,直接买卖上市公司。二是借助ETF基金下场,发现某个概念板块或行业有机会,可以直接购买相关主题的ETF参与投资。

投资者如果没有时间精力,建议选择专业机构参与投资。借助公募私募基金产品,通过挑选长期业绩优秀、回撤控制较好、牛市收益优异的基金经理来代替自己决策。

6 分散投资,不把鸡蛋放在一个篮子里

“不要把鸡蛋放在一个篮子里”,是一句老话,其核心在于降低非系统性风险,确保在单一资产或行业波动时,投资组合的整体波动性不会过高。现代投资组合理论也表达出同样含义,持有多个不相关或负相关资产,可有效降低投资组合风险而不会显著降低预期收益。

对于普通投资者而言,合理配置不同资产、股市配置不同行业能更好地平衡风险。可结合低相关资产,如黄金、债券、商品等,增强风险对冲效果;在股市行业选择上,周期股受宏观经济波动影响显著,防御性行业如必需消费品波动性相对较小。

7 坚持长期视野,避免三根线改变信仰

过度依赖短期市场情绪做投资决策是不可取的,市场放量大涨,不要一哄而上;略有震荡回调,不要一哄而散,要看看政策面、基本面等有没有根本变化。

投资是一项长期的工作,不要被市场的短期波动所干扰,抵御住追涨杀跌的诱惑,淡化短期波动,坚定长期视野。选择那些具有长期增长潜力的好公司好价格,坚持长期投资,往往能获得更好的回报。

8 忌处置效应,别让情绪左右决策,理性止损,稳健获利

处置效应是投资决策里非常重要的概念,指的是投资者在盈利时过早抛售,而在亏损时不愿止损,通俗讲即“涨的时候拿不住,亏损的时候舍不得割肉”。处置效应实际上是源自人们对损失的厌恶,短期市场波动影响了投资者的决策,使得亏损被“回避”,获利则被“过早兑现”。

为了避免处置效应的影响,投资可以将精力更多的放在分析公司基本面、财务报表、管理层等,以及经济走势、宏观政策松紧等,避免因短期波动而作出仓促决策。

9 避免“选择性注意”偏差,全面客观评估市场和公司

选择性注意是指人们倾向于关注那些支持自己观点的信息,但忽视了其他信息,形成对市场的片面认知,进而错误投资。比如一些股民抱怨“我一买这个股票就跌,一卖就涨”。一般来说,市场不会因为个人意志而涨跌,之所以有这种错觉正是因为选择性注意,忽视了其他情形。

克服选择性注意的陷阱,投资者应当保持信息渠道的多样性,建立全面的数据分析能力,做投资决策时基于宏观经济、行业发展、政策导向、资金流向以及公司表现等多维度,形成自己的投资框架。

最后,做投资是一项长期的修炼,对知识积累,对心性提升,均是如此。市场有风险,投资需谨慎,永远保持对市场的尊敬,向市场学习,向投资大师学习。虚心万事能成,自满十事九空。祝愿大家在投资的道路上,行稳致远,不断进步。