4月8日,国际黄金早盘持续上涨,一度大涨近50美元逼近2350美元/盎司,再度创下历史新高。

这是自3月27日国际金价史上首次突破2200美元/盎司,4月3日国际金价突破2300美元/盎司后黄金再度暴涨,截止今日,黄金在2024年已经实现13%的涨幅,追平了2023年黄金的全年涨幅。

随着黄金的持续暴涨,几乎所有人都感受到了黄金的疯狂。有品牌公布的每克足金价已经超过700元/克,黄金饰品价格让人望而却步,更让群众不得不好奇,黄金到底发生了什么?

面对这个灵魂问题,不仅是消费者没有答案,对于华尔街而言,这也成了一个令人窒息的灵魂发问。

4月5日,美国劳工部发布非农就业数据,30.3万的就业数据不仅大幅高于20万的预期值,失业率更是较上月进一步下跌0.1%,而随后美联储发表鹰派发言,进一步推迟了美联储的降息预期。

令全球投资者摸不着头脑的是,面对强劲到出乎意料的美国经济数据和不断被打压的美联储降息预期,一向被认为和美元负相关的黄金居然出现了和美元同步上涨的局面。

根据历史经验和传统的分析框架,黄金作为抗通胀和避险品种,美元走强,通胀降温,降息延迟,似乎一切的信息都对黄金不是好消息,然而黄金价格走势却依然我行我素一路向北,已经完全无法用历史经验来解释这个现象。

面对黄金不断上涨的现状,市场上开始出现了一类观点,如果不是黄金错了,那么是不是这意味着美联储才是错了的一方,黄金价格持续暴涨,正是部分资金对美联储未来重启印钞的提前定价和对冲。

实物需求越涨越少

尽管国人抢购黄金的新闻屡见报端,但是黄金的本轮暴涨几乎不来自于实物黄金需求。

随着黄金在3月价格暴涨,作为全球最大实物金需求国印度黄金进口量从2月的110吨下降了90%至10-11吨,创下了2020年新冠疫情以来的黄金进口新低,这也代表高昂的黄金价格正在劝退部分潜在的消费者。

而回看2023年全年,印度2023年黄金消费量较去年下降3%,降至747.5吨,为3年来最低水平,可见黄金价格持续上涨对于印度实物黄金需求存在着一定的抑制。

除了直接购买金条,对于普通投资者而言购买黄金ETF可谓是最便利的方式,而随着2023年四季度巴以冲突爆发引爆金价以来,黄金ETF的规模不仅没有随着黄金价格的上涨出现水涨船高,反而在持续套现收缩。

根据世界黄金协会的数据显示,2024年前两个月,全球黄金ETF累计流出约57亿美元,其中2月全球实物黄金ETF流出约29亿美元。截至2024年2月末,全球黄金ETF连续第九个月出现资金净流出。

同时,黄金ETF资产管理总规模降至2060亿美元,较1月减少1.8%,为去年9月以来的最低值。全球黄金ETF总持仓减少49吨至3126吨,较2020年10月的月末峰值低了20%。上一次全球黄金ETF出现类似跌幅是在2022年5月至2023年2月期间,当时的流出态势持续了10个月之久。期间黄金价格下跌了5.7%。

作为黄金的另一大买家,包括中国央行在内的全球多家央行持续增持黄金资产,但这不代表其能够支撑黄金价格持续上涨。

根据世界黄金协会数据发布的《全球黄金需求趋势报告》显示,全球央行购买黄金规模最多的年份是2022年,高达1082吨,然而2022年全年金价呈现震荡走势,全年最终收跌0.27%。而2023年全球央行购买黄金规模为1037吨,少于2022年的购买量,全年黄金价格反而上涨13.12%。

因此尽管存在部分人群以保值或增值为目的购买黄金,但是无论是央行还是其他买家,他们对实物黄金的需求并不能解释本轮黄金上涨的真正推手。

与众不同的黄金牛市

如果说黄金不是由实体买家推涨,那么由投机资金推动似乎看似顺理成章,但是华尔街也有一个巨大的疑问。

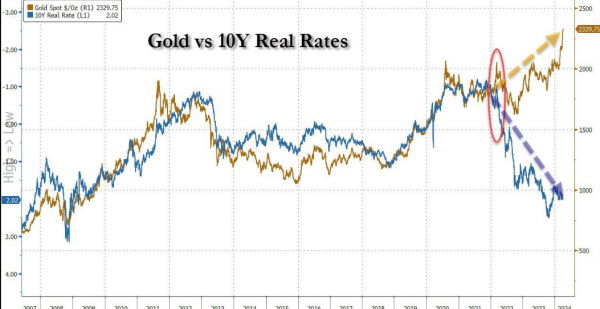

翻看过去三次黄金大牛市,都有一个最重要的宏观背景--黄金价格创历史新高都是美元实际收益率为负的环境,而本次黄金价格上涨打破了这个历史规律。

黄金第一次大牛市:1971年布雷顿森林体系解体后,西方经历了一轮滞胀危机,以高失业率,高通胀水平,低经济增速为显著特征,当时十年期美债的名义收益率大幅跑输当时的高通胀水平,引发对黄金的抢购潮,并最终在1980年1月创下了665美元/盎司的历史新高。

黄金第二次大牛市:2008年全球金融危机和经济衰退引发了欧美央行开启了QE,实际进入了零利率时代,这直接导致市场对黄金等避险资产的需求,金价从2008年10月的730美元左右上涨到2010年10月的1300美元。

而随之而来的欧洲主权债务危机引发了人们对欧元区稳定和全球经济的担忧,面对名义零利率实际负利率的环境下,黄金再次得到投资者追捧,2011年8月,金价创下约1825美元/盎司的历史新高。

黄金第三次大牛市:随着2020年新冠疫情的扩大引发的经济活动暂停,失业率扩大,美联储在2020年3月3日、15日两次宣布紧急降低联邦基金利率,把利率区间降至0%至0.25%。美国在一夜之间进入"零利率时代"。

为进一步救市,美联储开启新一轮量化宽松。3月15日宣布启动7000亿美元量化宽松,23日宣布量化宽松规模"无上限"。

这波全民撒钱的行为迅速地使得现金成为不断贬值的"废纸",包括黄金在内的避险和抗通胀资产得到了全民追捧,黄金价格也在2020年8月创下了2075美元/盎司的历史新高。

而这次黄金突破历史新高的环境则和前三次历史新高有所不同。

目前美联储5.25-5.5%的基准利率水平,叠加目前美国3%左右的CPI水平,美债的实际利率实际上可以维持2%的实际收益率,和历史上黄金创下新高时美债实际收益率为负的环境截然不同。

黄金和美国十年期国债实际利率走势加速背离

放到微观角度,今日黄金价格的暴涨也不符合传统的投资分析框架。

4月5日,美国在公布了强劲的非农就业数据后,其中非农就业人口30.3万人,远超市场预期的20万人,美国3月失业率持平于3.8%,符合预期。

影响通胀走势的关键指标之一薪资水平在3月同比增长4.1%,环比增幅为0.3%,劳动力参与率上升0.2个百分点至62.7%。

对此份非农报告,华尔街分析师普遍认为3月非农报告凸显就业市场韧性,继续给予货币政策充分灵活性,允许美联储在更长时期将利率维持在更高水平。"就业市场保持弹性,叠加核心消费者物价指数(CPI)反弹,这将极大削弱6月降息的可能性,且这一预期将延续至7月。

而美联储对于这份报告,则持有了显著的鹰派立场,在4月6日明尼阿波利斯联储主席卡什卡利称,美联储今年甚至有可能不降息之后,拥有 FOMC 永久表决权的美联储理事鲍曼(Michelle Bowman)在 4月7日表示,有可能需要提高利率才能控制住通胀。

在传统的投资者视角中,由于黄金作为无利息资产,如果美联储调低降息预期,甚至是取消降息前景将显著压制黄金走势,因此无论是上周五非农数据公布后,还是今日的黄金上涨可谓是令人猝不及防。

资本在赌什么?

既然"这次不一样",那么问题来了,黄金买家们到底在赌什么呢?

对此欧洲太平洋资本首席执行官兼首席经济学家彼得·希夫(Peter Schiff)和美国银行首席投资官迈克尔·哈特尼特(Michael Hartnett)给出了各自的看法,但是都指向了一个可能性--如果黄金上涨没错,那么只能是美联储错了,市场正在为美联储搞砸提前定价。

彼得·希夫在最近的发言中指出,美国插手中东事务,尤其是巴以冲突导致的油价飙升很可能会让美国短期内自食其果。

他对此表示:"美联储声称他们依赖数据。但数据表明他们所说的有关通胀的一切都是废话。鲍威尔一直说,'是的,我们有信心通胀将回落至2%。'他为什么如此自信?只是因为利率已经提高到5.25%?这实际上没有什么大不了的!5.25%不是一个高利率,尤其是在面临严重通胀问题的情况下。"

其进一步解释称:"自从拜登上任以来,美国的战略石油储备(SPR)已经创下了历史低点,无论是补充战略石油储备,还是军事援助以色列或者乌克兰,美国都不可避免的将继续印钞来支持这些既定政策,从而进一步损坏美元的购买力,推高包括黄金等大宗商品的价格"

而随着俄乌冲突和巴以冲突的持续,叠加欧佩克进一步的减产,美国想要补充SPR库存的愿景难度不小。

美国能源部长珍妮弗·格兰霍姆3月份表示,在去年美国战略石油储备(SPR)降至历史低点之后,到今年年底,战略原油储备规模将恢复到两年前大规模释放战略原油储备的水平或更高。

数据显示在2021年9月至2023年7月期间,美国释放了2.74亿桶原油储备,令战略石油储备降至40年以来低点。从2023年6月开始,美国政府开始购买原油来补充战略原油储备。此外,国会取消了2023年至2027年之间准备进行的1.40亿桶的原油储备出售计划,这也将推动原油储备回升。

截至3月8日,美国战略原油储备规模为3.61亿桶,而2022年3月11日为5.75亿桶,这意味着美国仍将从市场上采购大量原油,而随着目前国际油价持续上扬突破80美元,这比开支显然是美国政府无法承受之重。

而哈特尼特对黄金本轮暴涨的解释也聚焦于美联储的政策失败,他认为目前黄金的暴涨代表着不少投资者正在进行对冲,他们已经意识到了目前名义上5%的利率水平和3%的通胀水平均不可持续,无论是美联储在通胀反弹的背景下强行降息,又或者是美联储顶不住经济压力重新开启YCC(收益率控制),甚至QE(量化宽松),那么黄金都将是最直接的对冲工具。

哈特尼特强调了最近美国 通胀的上升,预计到 6 月份总体 CPI 同比将增长至 3.6%,核心 CPI 同比将增长至 4%,显然距离美联储2%的通胀目标相去甚远。

与此同时,财政形势也面临着自身的挑战,过去五个月政府的军事支出和利息支出同比增长了 9%。他指出,这导致预算赤字增加 15%,每年有望达到 2 万亿美元,并导致美国政府债务每 100 天增加 1 万亿美元。

由此带来的美国国债收益率压力不容忽视,目前美国国债收益率有可能突破 4.5%。

美联储对通胀上升的隐性容忍可能有助于减轻美国债务负担,但哈特尼特警告说,这是以政策可信度为代价的,并可能导致货币贬值。

他认为,这种环境就是黄金创下历史新高的原因,因为投资者寻求被认为更安全或更能抵御通胀压力和政策不确定性的资产作为避难所。

面对华尔街大佬的警告,我们或许可以发现黄金上涨的另一个维度,资金并非聚焦于"此时此刻"的涨幅,而是为"彼时彼刻"的美元崩溃买一个保险。